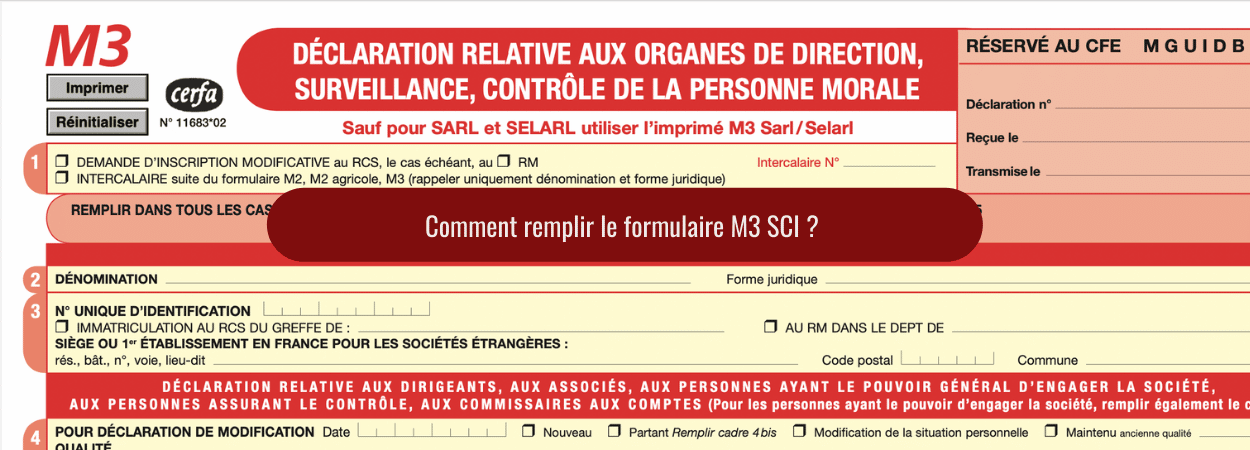

Pour effectuer des changements au sein de votre SCI, plusieurs formalités sont à accomplir. Il faut réunir une Assemblée Générale, rédiger un procès-verbal, publier un avis dans un journal d’annonces légales… On ajoute également le formulaire M3 d’une SCI pour procéder aux changements. Créer une SCI est une chose, la modifier est en une autre. […]

La fiscalité applicable à une cession de titres

Au-delà de ses impacts juridiques liés à la modification de la répartition du capital social, la cession de titres engendre également des conséquences fiscales.

La fiscalité des cessions de titre comprend à la fois le paiement des droits d’enregistrement et l’imposition de la plus-value.

Les droits d’enregistrement sur les cessions de titres

Les cessions de titres doivent être enregistrées auprès des services impôts dans un délai d’un mois à compter de la signature de l’acte de cession. Cet enregistrement donne lieu à un paiement qui varie en fonction du prix de la cession :

- Pour les cessions d’actions dans une SAS le taux est de 0,1% du prix de cession,

- Pour les cessions de parts sociales en SARL le taux est de 3% du prix de cession après un abattement égal, pour chaque part, au rapport entre 23 000 € et le nombre total de parts de la société,

- Pour les cessions de participations dans les sociétés à prépondérance immobilière, le droit d’enregistrement est de 5 %.

Il existe un montant minimum de droits d’enregistrement fixé à 25 euros.

L’imposition de la plus-value pour les cessions de titres

La plus-value réalisée lors d’une cession est soumise aux prélèvements sociaux et à l’impôt sur le revenu.

La fiscalité de la cession de titres souscrite avant 2018

Les plus-values de cession réalisées à compter du 1er janvier 2018 supportent le prélèvement forfaitaire unique de 12,80% et les prélèvements sociaux au taux de 17,20%.Cependant, le cédant peut opter pour l’imposition de la plus-value au barème progressif de l’impôt sur le revenu. Le taux d’imposition varient alors en fonctions de la situation personnelle du cédant : entre 0% et 45 %.Il peut bénéficier des abattements pour durée de détention pour déterminer le montant de l’impôt sur le revenu. Le taux d’abattements dépend de la durée de la détention des titres par l’associé cédant :

- 0% pour les parts détenues depuis moins de 2 ans,

- 50 % pour les parts détenues entre 2 et 8 ans,

- 65% pour les parts détenues depuis plus de 8 ans.

La fiscalité de la cession de titres souscrite à partir de 2018

Pour les titres souscrits ou acquis à compter du 1er janvier 2018, les plus-values de cession supportent le prélèvement forfaitaire unique de 12,80% et les prélèvements sociaux au taux de 17,20%. Le cédant peut opter pour l’imposition de la plus-value au barème progressif de l’impôt sur le revenu sans bénéficier des abattements pour durée de détention.Une exonération fiscale est possible pour les cessions de parts sociales (SARL) lorsque le cédant est associé depuis au moins 5 ans et que le chiffre d’affaire ne dépasse pas certaine seuil.N’oubliez pas qu’une cession de titre est soumise à l’accomplissement de plusieurs formalités qui dépendent de la forme juridique de la société. Plus d’informations sur : Cession De Titres : Formalités

Simple

Simple Économique

Économique Rapide

Rapide