Ces dernières bénéficient alors de règles particulières qu’il convient de préciser dans cet article. 1 – Présentation de la TVA sur marge pour les vendeurs de biens d’occasion Ce régime particulier s’applique lorsqu’un assujetti revendeur cède un bien d’occasion qu’il avait acheté auprès d’un non redevable à la TVA. Dans cette hypothèse, la TVA n’est […]

Les sociétés soumises à l’impôt sur le revenu (IR)

Lorsque vous créez une société, le régime d’imposition des bénéfices dépendra du statut juridique que vous aurez choisi. Les bénéfices pourront être imposés à l’impôt sur les sociétés (IS), ou à l’impôt sur le revenu des personnes physiques (IRPP).

Selon les cas, il est parfois possible de modifier durablement ou pour quelques temps le régime fiscale auquel l’entreprise est assujetti.

Les conséquences fiscales et financières liées à l’imposition de la société peuvent être importantes pour la société comme pour son dirigeant. Quelles sont les règles qui gouvernent l’imposition des bénéfices d’une société à l’IRPP ? Le Blog du Dirigeant vous fait le point sur la question.

2 mois offerts avec le Blog du Dirigeant

1. LES SOCIÉTÉS SOUMISES À L’IMPÔT SUR LE REVENU (IRPP) SONT DES SOCIÉTÉS « TRANSPARENTES »

Lorsque votre société est soumise à l’IRPP, elle est qualifiée, sur le plan fiscal, de société « transparente » : les bénéfices dégagés par l’activité de la société sont directement assimilés aux revenus du foyer fiscal du dirigeant et/ou des associés pour leur quote-part qui leur revient, dans la catégorie des bénéfices industriels et commerciaux (BIC) pour les activités industrielles, commerciales ou artisanales, ou des bénéfices non commerciaux (BNC) pour les activités libérales. Ainsi, l’administration fiscale ne fait pas de différence entre les bénéfices de la société et la rémunération des dirigeants et associés.

Découvrez nos offres pour la comptabilité de votre entreprise

2. QUELLES SONT LES ENTREPRISES IMPOSÉES À L’IRPP ?

Par principe, il s’agit des sociétés de personnes (SCP, SNC, sociétés civiles…), des entreprises individuelles, et de l’EURL. Par dérogation, certaines sociétés soumises par nature à l’IS permettent d’opter pour une imposition des bénéfices à l’IRPP, limitée à une durée de 5 années, et non renouvelable. Cette option est conditionnée. Il s’agit :

- De la SARL dite « de famille« , constituées entre les ascendants, descendants du 1er et 2ème degré (parents, grands-parents, enfants, petits-enfants), les collatéraux (frères et sœurs) et leurs conjoints et personnes liées par un Pacs

- Des SARL, SA, SAS, quelle que soit leur activité (à l’exclusion de la gestion propre de son patrimoine immobilier ou mobilier), dès lors que l’entreprise :

- a été créée depuis moins de 5 ans au moment de l’option

- emploie moins de 50 salariés et réalise un chiffre d’affaires annuel ou un total de bilan inférieur à 10 millions d’euros

- n’est pas cotée sur un marché réglementé

- et a des droits de vote détenus à hauteur de 50 % au moins par des personnes physiques, et à hauteur de 34 % au moins par le (ou les) dirigeant de l’entreprise et les membres de son foyer fiscal.

3. QUELLE EST L’ASSIETTE D’IMPOSITION DES SOCIÉTÉS IMPOSÉES À L’IRPP ?

Pour les entreprises individuelles, l’assiette d’imposition est calculée soit après un abattement pour frais professionnels (régime micro-entreprise), soit après déduction des charges réelles de la société (régime du bénéfice réel). Pour les sociétés, seule la déduction des charges réelles, c’est-à-dire le régime du bénéfice réel, est permise.

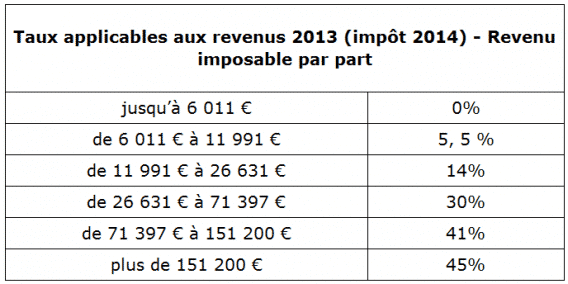

4. QUEL EST LE TAUX D’IMPOSITION DES SOCIÉTÉS SOUMISES À L’IRPP ?

Il n’existe pas de taux unique en matière d’IRPP, le taux d’imposition dépendra des autres revenus du dirigeant et/ou de l’associé, de sa situation familiale (quotient familial). L’IRPP est soumis ainsi un barème progressif :

Le taux d’imposition des sociétés soumises à l’IR

- 0% d’imposition pour le revenu inférieur à 6 011 €

- + 5,5% x (11 991 – 6 011 = 5 980) = 328,9

- + 14 % x (26 631 – 11 991 = 14640) = 2 049,6

- + 30% x (50 000 – 26 631 = 23 369) = 7 010,7

Concernant les micro-entrepreneurs qui ont opté pour le régime micro-social, et dont le foyer fiscal ne dépasse pas un certain seuil, ont la possibilité d’opter pour un prélèvement libératoire de l’IRPP. Chaque mois ou chaque trimestre, le micro-entrepreneur déclare son chiffre d’affaires hors taxes et paie l’impôt sur le revenu dû au titre de son activité non salariée, qui correspond à :

- 1,7% du chiffre d’affaires pour une autre activité relevant des BIC

- 2,2 % du chiffre d’affaires pour une activité libérale.

-

Greg16 février 2021, 01:42et une SAS option IR est elle une personne physique ou une personne morale? Slts

-

Julien Hubert16 février 2021, 08:47Bonjour, Toutes sociétés possèdent une personnalité morale dès l'immatriculation de celle-ci. Par conséquent une SAS même à l'IR est une personne morale. Cordialement, L'équipe créer son entreprise LBdD

-

Simple

Simple Économique

Économique Rapide

Rapide