Nous allons tenter de vous donner quelques pistes de réflexions qui vous permettront de mieux cerner les enjeux et les conséquences du choix que vous allez faire. Régime fiscal IS ou IR : quelques informations de base sur ces deux régimes fiscaux les sociétés à l’IR Les sociétés soumises à l’IR sont également appelées sociétés […]

Simulations pour optimiser la rémunération d'un dirigeant SARL - SAS

A L’optimisation de la rémunération du dirigeant consiste à étudier la manière dont un dirigeant peut se rémunérer en limitant de manière légale son imposition.

Parmi les optimisations les plus courantes, l’arbitrage entre rémunération et versement de dividendes est l’une des plus pratiquées. Attention toutefois de ne pas se lancer dans des décisions hâtives qui pourraient s’avérer contre-productives.Depuis l’évolution de la fiscalité des dividendes versés au gérant majoritaire de SARL il devient difficile de se faire un idée de la différence de taxation qu’il peut y avoir entre le versement d’un dividendes ou d’une rémunération d’une part et l’impact de la forme juridique (SARL ou SAS) d’autre part.L’article ci-dessous n’a pas vocation à prouver que tel ou tel choix est le plus adapté, mais plutôt à mettre en évidence les différences fiscales qui existent lorsqu’un dirigeant décide de se verser le montant d’un résultat de 60 000 euros annuel.Comme nous l’avons mainte fois écrit, chaque cas est particulier, chaque dirigeant possède ses propres critères, il convient donc pour effectuer un choix adapté de demander à son expert comptable de faire plusieurs simulations qui aideront l’entrepreneur dans sa prise de décision.

Les hypothèses de nos simulations pour la rémunération d’un dirigeant

Hypothèses pour l’imposition sur la rémunération

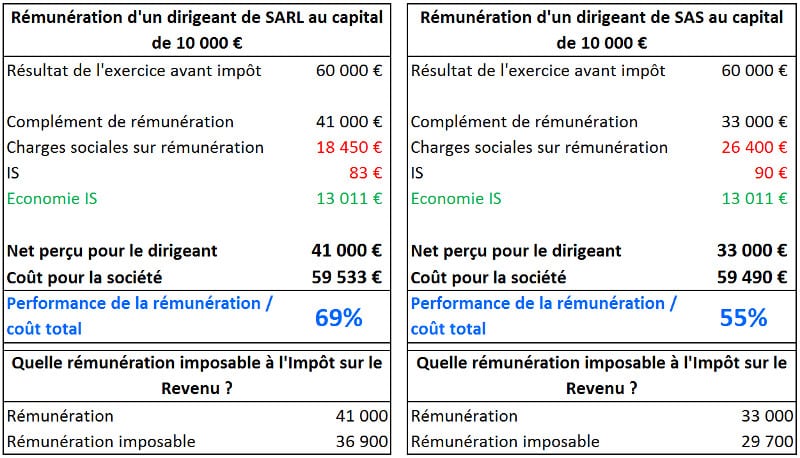

Comme expliqué ci-dessus, nous avons basé nos simulations sur une entreprise imposée à l’IS ayant réalisé un résultat de 60 000 euros qu’il faut distribuer soit au gérant majoritaire (TNS) d’une SARL au capital de 10 000 euros soit au président d’une SAS (assimilé salarié) et proposons trois tableaux comparatifs :

- un tableau sur la comparaison de la fiscalité en cas de versement des 60.000 euros par versement d’un salaire pour le dirigeant,

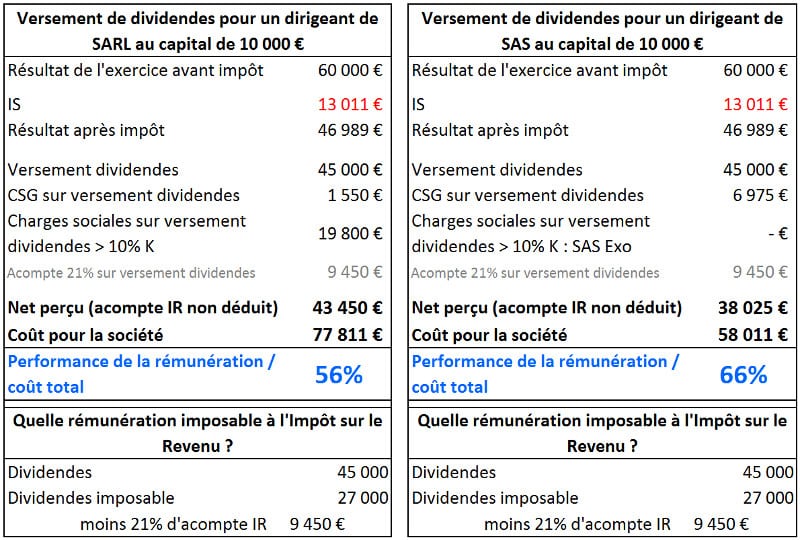

- un tableau sur la comparaison de la fiscalité en cas de versement des 60.000 euros par versement d’de dividendes pour le dirigeant,

- un tableau sur la comparaison de la fiscalité en cas de versement des 60.000 euros par versement mixte salaire et dividendes pour le dirigeant en tentant d’optimiser la fiscalité à l’IS c’est à dire en faisant en sorte que le résultat imposable à l’IS soit d’environ 30.000 euros pour maintenir le taux d’imposition d’IS à 15%.

Dans cette simulation, il n’est pas tenu compte de la taxe additionnelle de 3% sur les montants distribués qui n’est pas applicable aux PME et aux sociétés membres d’un groupe fiscal intégré.

Hypothèses pour l’imposition sur le revenu du dirigeant

Pour les questions concernant l’imposition sur le revenu des sommes perçues par le dirigeant (rémunération ou dividende) nous prendrons comme hypothèse qu’il représente à lui seul un foyer fiscal et qu’il ne possède pas d’autres revenus.Cette hypothèse est évidemment fausse dans la plupart des cas mais a le mérite de montrer l’impact du mode de rémunération sur l’imposition au revenu.

Cas de la rémunération du dirigeant par versement d’un salaire

SARL – SAS au capital social de 10.000 €

On peut, dès lors, formuler différentes remarques :

On peut, dès lors, formuler différentes remarques : Le dirigeant perçoit une rémunération nette plus importante dans le cas de la SARL (8.000 € en plus) du fait de charges sociales plus faibles en SARL. En effet, le gérant majoritaire de SARL est un TNS, il dépend du RSI et est soumis à une taux de cotisations sociales de l’ordre de 45% (qui peut être plus faible selon le type d’activité). Le président de SAS est quant à lui assimilé salarié, il dépend de l’URSSAF (régime général) et est soumis à un taux de cotisations sociales de l’ordre de 80%.

Le dirigeant perçoit une rémunération nette plus importante dans le cas de la SARL (8.000 € en plus) du fait de charges sociales plus faibles en SARL. En effet, le gérant majoritaire de SARL est un TNS, il dépend du RSI et est soumis à une taux de cotisations sociales de l’ordre de 45% (qui peut être plus faible selon le type d’activité). Le président de SAS est quant à lui assimilé salarié, il dépend de l’URSSAF (régime général) et est soumis à un taux de cotisations sociales de l’ordre de 80%.

- Dans la continuité, et a contrario, le président de SAS est dans une situation plus favorable au regard de sa protection sociale, il cotise plus et est donc mieux protégé. Cet écart se matérialise cependant par une meilleure retraite et des indemnités journalières plus importantes en cas d’arrêt maladie.

- Le tableau met en évidence qu’il faut un écart d’environ 20% du salaire net perçu pour que le coût de la rémunération soit globalement le même pour la société. Le dirigeant perçoit 33 k€ au lieu de 41 pour un coût à peu près identique pour la société.

- La performance de la rémunération est nettement à l’avantage de la SARL puisqu’il est de 14% supérieur à celui de la SAS. Notons que cette performance tiens compte de l’économie d’IS. Attention cependant, les cotisations sociales du gérant de SARL ne prévoient aucune prévoyance, contrairement à celles du président (ne pas oublier de s’affilier !). Il est par conséquent indispensable pour un gérant de SARL qui souhaite protéger ses proches de s’affilier lui-même à une prévoyance.

- Au niveau de la fiscalité personnelle du dirigeant (comme évoqué dans les hypothèses, on imagine ici que le dirigeant représente à lui seul un foyer fiscal et qu’il ne possède pas d’autres revenus) :

- Dans la SARL : la rémunération du gérant est fiscalisée au titre de l’article 62 du CGI qui renvoie aux dispositions sur les traitements et salaires. La rémunération de 41.000 € fait donc l’objet d’un abattement de 10% et le montant soumis à impôt est de 36.900 €. L’IR dû sur cette somme sera approximativement, compte tenu du barème 2016, de 5.425 €.

- Dans la SAS : la rémunération du gérant est également fiscalisée au titre de l’article 62 du CGI qui renvoie aux dispositions sur les traitements et salaires. La rémunération de 33.000 € fait donc l’objet d’un abattement de 10% et le montant soumis à impôt est de 29.700 €. L’IR dû sur cette somme sera approximativement, compte tenu du barème 2016, de 3.265 €.

SARL – SAS au capital social de 10.000 €

On peut formuler les remarques suivantes :

On peut formuler les remarques suivantes :- Le dirigeant qui ne se rémunère que par le versement de dividendes profite d’un montant net plus important lorsque la société est une SARL que lorsque c’est une SAS. Cette différence s’explique par :

- le fait que la CSG/CRDS (payable immédiatement) ne s’applique que sur une partie des dividendes,

- les cotisations sociales (payables de manière différées) sont payées par l’entreprise, elles ne sont conc pas déduites du montant perçu.

- Le président de SAS profite d’un montant net perçus plus faible, pour autant la CSG /CRDS est immédiatement prélevée, l’entreprise n’aura donc pas à payer de charges sociales en fin d’année (ou l’année suivante). Attention, étant donné qu’il ne paie aucune cotisations sociales, le dirigeant peut perdre sa protection sociale s’il tombe en dessous des seuils minimums.

- Lorsqu’on l’étudie de manière globale, le coût de cette rémunération est ici très déséquilibré : elle coûte près de 20.000 € de plus pour une SARL que pour une SAS. Au final, se rémunérer par les dividendes coûte plus chère pour les SARL que pour les SAS.

- La comparaison de la performance confirme le net avantage de la SAS par rapport à la SARL lorsqu’un dirigeant veut se rémunérer en dividendes. Par contre, les prélèvements sociaux étant payés immédiatement, ils sont déduite du montant perçu par le dirigeant réduisant le perçu. Il n’en n’est pas de même avec les charges sociales sur les dividendes de SARL qui sont payées l’année suivante ce qui permet d’avoir un net perçu plus important pour les dividendes se SARL alors que leur coût est plus important.

- Au niveau de la fiscalité personnelle du dirigeant (comme évoqué dans les hypothèses, on imagine ici que le dirigeant représente à lui seul un foyer fiscal et qu’il ne possède pas d’autres revenus) :

- Dans la SARL : la rémunération du gérant est fiscalisée au titre des revenus de capitaux mobiliers : il est pratiqué un abattement de 40% sur le montant des dividendes attribués, soit 45.000 €, pour un net taxable de 27.000 €. L’IR dû sur cette somme sera approximativement, compte tenu du barème 2016, de 2 455 €, néanmoins après application de l’acompte sur IR de 21% du dividende brut il ne reste rien à payer.

- Dans la SAS : la rémunération du gérant est fiscalisée au titre des revenus de capitaux mobiliers : il est pratiqué un abattement de 40% sur le montant des dividendes, soit 45.000 €, soit un net taxable de 27.000 €. L’IR dû sur cette somme sera approximativement, compte tenu du barème 2016, de 2 455 €, néanmoins après application de l’acompte sur IR de 21% du dividende brut il ne reste rien à payer.

La comparaison des performances entre rémunération et versement de dividendes

Il est aussi intéressant de comparer les performance des différentes rémunérations entre l’hypothèse rémunération et l’hypothèse dividendes.

La rémunération plus performante que le versement de dividendes

Il est intéressant de comparer les performances par forme juridique afin de voir quelle type de rémunération privilégier lorsqu’on est dirigeant de SARL ou dirigeant de SAS. Dans le cas de la SARL, la performance de la rémunération est de : 69% , celle du versement de dividendes est de : 56%. Lorsque le niveau de rémunération est limité, il est moins coûteux pour une SARL de rétribuer son dirigeant par de la rémunération plutôt que par des dividendes.A l’inverse, dans le cas de la SAS, la performance de la rémunération est de : 55% , celle du versement de dividendes est de : 66%. Lorsque le niveau de rémunération est limité, il est plus coûteux pour une SAS de rétribuer son dirigeant par de la rémunération plutôt que par des dividendes. Bien évidemment cet exemple doit être reprise et adapté à la situation de chacun, son intérêt principal réside dans le fait qu’il montre que les différences sont sensibles et qu’il est important de faire des simulations.

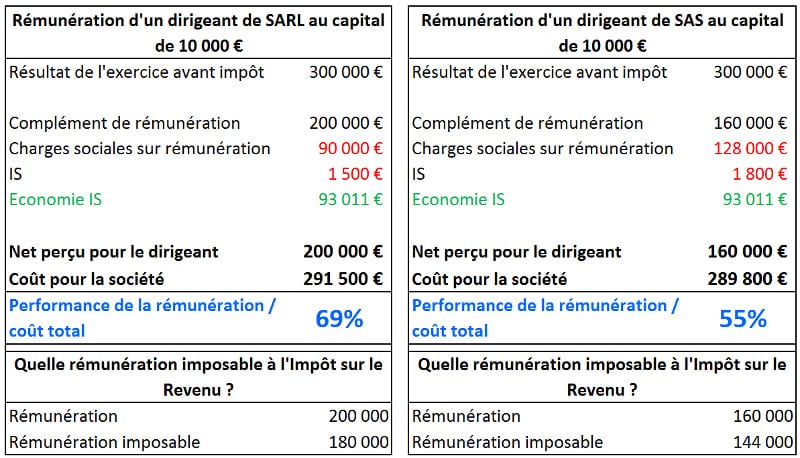

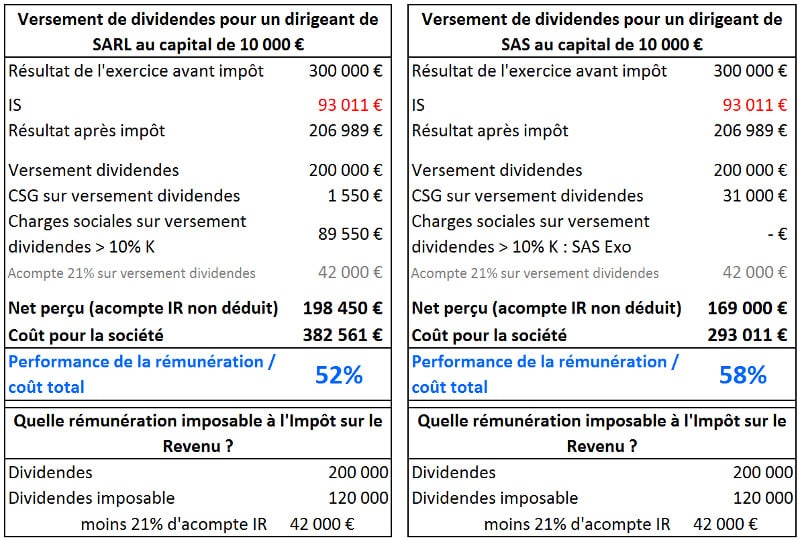

La la tendance se confirme-t-elle lorsqu’on augmente les montants ?

Le tableau ci-dessous montre quelle serait la fiscalité pour la SARL et pour la SAS si la société réalise 300 000€ de résultat avant impôt et le distribue en complément de rémunération. Comme on pouvait s’y attendre, lorsqu’on augmente le niveau de rémunération, les montant changent mais le performance est stable puisque tout est proportionnel. Dans la réalité il faut toutefois noter que la performance de la SARL aura tendance à s’améliorer puisque le taux de charge social baisse lorsque la rémunération du dirigeant augmente grâce aux charges plafonnées.Voici le tableau pour un dirigeant qui ne se rémunère qu’en dividendes :

Comme on pouvait s’y attendre, lorsqu’on augmente le niveau de rémunération, les montant changent mais le performance est stable puisque tout est proportionnel. Dans la réalité il faut toutefois noter que la performance de la SARL aura tendance à s’améliorer puisque le taux de charge social baisse lorsque la rémunération du dirigeant augmente grâce aux charges plafonnées.Voici le tableau pour un dirigeant qui ne se rémunère qu’en dividendes : La comparaison des deux tableaux montre que l’évolution est différente pour la SARL et pour la SAS. Pour la SARL, l’impôt sur les sociétés à 33% et le poids des charges sociales alourdissent la fiscalité et font chuter fortement la performance de cette solution de 69% à 52%. Pour la SAS, c’est le contraire, l’imposition sur les société (même à 33%) et les prélèvements sociaux sont moins pénalisants que les charges sociales, ce qui permet à la performance de cette solution de s’améliorer légèrement en passant de 55% à 58%.Si l’entreprise réalise du résultat et que le dirigeant veut augmenter sa rétribution, à partir d’un certain montant il est préférable qu’il privilégie la rémunération s’il dirige une SARL et le versement de dividende s’il est en SAS.

La comparaison des deux tableaux montre que l’évolution est différente pour la SARL et pour la SAS. Pour la SARL, l’impôt sur les sociétés à 33% et le poids des charges sociales alourdissent la fiscalité et font chuter fortement la performance de cette solution de 69% à 52%. Pour la SAS, c’est le contraire, l’imposition sur les société (même à 33%) et les prélèvements sociaux sont moins pénalisants que les charges sociales, ce qui permet à la performance de cette solution de s’améliorer légèrement en passant de 55% à 58%.Si l’entreprise réalise du résultat et que le dirigeant veut augmenter sa rétribution, à partir d’un certain montant il est préférable qu’il privilégie la rémunération s’il dirige une SARL et le versement de dividende s’il est en SAS.

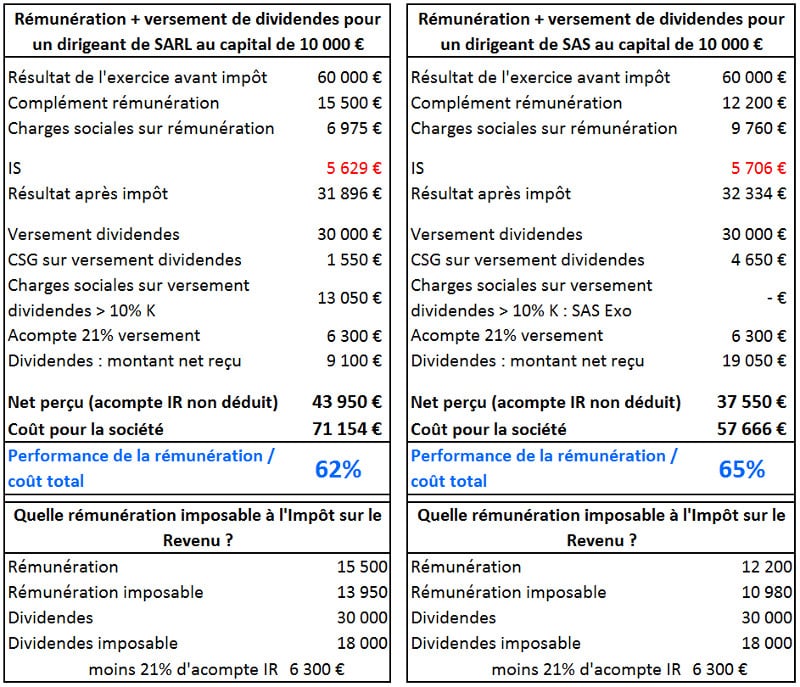

Cas de la rémunération du dirigeant par versement d’une rémunération mixte : salaire et dividendes

Plutôt que de tenter une optimisation radical, il peut être judicieux de mixer les deux types de rétribution. Cela permettra notamment au président de SAS de s’assurer une protection sociale.Voici un tableau qui mixe les deux types de rétribution : Comme on pouvait s’y attendre on se trouve sur un mix qui permet d’obtenir une performance correcte puisqu’elle est supérieur à 60% sans forcément être totalement optimisée.

Comme on pouvait s’y attendre on se trouve sur un mix qui permet d’obtenir une performance correcte puisqu’elle est supérieur à 60% sans forcément être totalement optimisée. Pour ce qui est de la fiscalité personnelle du dirigeant (comme évoqué dans les hypothèses, on imagine ici que le dirigeant représente à lui seul un foyer fiscal et qu’il ne possède pas d’autres revenus) :

Pour ce qui est de la fiscalité personnelle du dirigeant (comme évoqué dans les hypothèses, on imagine ici que le dirigeant représente à lui seul un foyer fiscal et qu’il ne possède pas d’autres revenus) :

- Dans la SARL : les gains fiscalisés sont les suivants :

- Salaire = 15.500 – (15.500 x 10%) = 13.950 €

- Dividende = 30.000 – (30.000 x 40%) = 18.000 €

- Le revenu net global soumis à l’IR est de 31.950 €. L’IR dû sur ce revenu sera approximativement, compte tenu du barème 2016, de 3.940 €. Après application de l’acompte sur IR de 21% du dividende brut il ne reste rien à payer.

- Dans la SAS : les gains fiscalisés sont les suivants :

- Salaire = 12.200 – (12.200 x 10%) = 10.980 €

- Dividende = 30.000 – (30.000 x 40%) = 18.000 €

- Le revenu net global soumis à l’IR est de 28.980 €. L’IR dû sur ce revenu sera approximativement, compte tenu du barème 2016, de 3.049 €. Après application de l’acompte sur IR de 21% du dividende brut il ne reste à payer.

Quels sont les critères importants ?

De nombreux internautes nous posent cette question. En fait, il est difficile d’apporter une réponse exacte et définitive car les critères sont différents pour chacun d’entre nous et pour chaque situation. L’idéal est de prendre conscience des éléments qui sont importants pour nous et notre projet et de faire faire des simulations par des personnes compétentes.Pour ce qui est de l’optimisation, il est quand même intéressant de tester quelques seuils intéressants comme :

- le seuil de cotisation permettant de valider ses 4 trimestres de retraite par an. Il faut pour cela cotiser un montant minimum de 600 heures payées au smic soit environ 6 000 euros.

- le seuil du passage de l’IS de 15% à 33,1/3%. il est de 38 120 euros. Il faut aussi tenir compte de la probable baisse du taux d’IS prochainement.

- le montant que représente 10% du capital de votre SARL (si vous êtes sous cette forme juridique).

- Valérie HeBRARD6 juillet 2023, 07:03Bonjour, vos explications sont claires et bien illustrées.

- youssef21 mars 2022, 22:22Bonjour je souhaiterai savoir sur le deuxième cas comment aviez vous calculé CSG sur une partie de dividende on devrait normalement la calculer sur la partie 10% de 10000€ capital et donc .155*1000€ à moins que je me trompe je vous remercie

- Laurent Dufour15 juillet 2022, 09:16Bonjour,Les exemples chiffré ont été fait avec les anciennes règles. nous les avons laissés à titre indicatif, nous avons bien noté de les refaire mais n'avons pas encore trouver le temps à ce jour. Désolé pour ce désagrément.Cordialement, L’équipe créer son entreprise LBdD

- Etienne15 mars 2021, 18:22Bonjour, Il s'agit d'un article très utile, et sans doute l'un des plus complets sur Internet! Cela aide pour anticiper les conséquences financières du choix de statut.Concernant l'hypothèse mixte, il me semble que les informations ne sont pas à jour concernant la taxation des dividendes. Il me semble que ceux ci sont désormais imposés à la flat tax, et qu'il n'y a plus l'acompte de 21%.

- Laurent Dufour21 février 2022, 18:47Bonjour,Vous avez raison, cet article fait parti de ceux que nous devons revoir. La flat taxe peut être appliquée, toutefois vous pouvez opter pour l'ancienne formule si celle -ce s'avère plus avantageuse pour vous.Cordialement, L’équipe créer son entreprises LBdD

Louis4 mai 2020, 22:22Bonjour et merci beaucoup pour cet article très intéressant qui m'apporte énormément en informations intéressantes. Si je comprend bien, le passage de l'IS à 28%, puis 25% en 2022, avantage fortement la rémunération par dividendes... et donc le choix d'une SAS ou SASU pour les années à venir si on veut optimiser ses revenus au maximum?

Louis4 mai 2020, 22:22Bonjour et merci beaucoup pour cet article très intéressant qui m'apporte énormément en informations intéressantes. Si je comprend bien, le passage de l'IS à 28%, puis 25% en 2022, avantage fortement la rémunération par dividendes... et donc le choix d'une SAS ou SASU pour les années à venir si on veut optimiser ses revenus au maximum?- Laurent Dufour17 juin 2020, 10:59Bonjour,Tout à fait, attention toutefois de penser à vous verser une rémunération minimum (environ 8 000 euros par ans pour valider vos trimestre de retraite et vous assurer un protection sociale pour vous et votre famille. Enfin pour optimiser votre création n'hésites pas à passer par une création en ligne en choisissant bien votre plateforme juridique. Le tableau suivant vous aidera à choisir la meilleure plateforme en fonction de vos attentes : https://www.leblogdudirigeant.com/tableau-comparateur-plateformes-creation-dentreprise/Cordialement, L'équipe créer son entreprise LBdD

- Alain3 novembre 2019, 11:13Bonjour, je trouve vos tableaux très pertinents et bien construits, ils permettent de voir les différents choix possibles et options à privilégier. Cependant, pourriez vous mettre à jour avec la prise en compte de la Flat Tax de 30% sur les dividendes. Il me semble que la SAS perd beaucoup de son intérêt depuis cette nouvelle règle. Dans mon cas personnel, j'envisage la création d'une EURL pour mon activité de coach sportif. pouvez vous me confirmer que cette activité peut être considérée comme profession libérale et avoir un taux d'imposition de 35% (au lieu de 45%) ? Merci

- Laurent Dufour11 juin 2020, 16:16Bonjour, Excusez nous pour cette réponse tardiveVous avez raison, nous allons corriger cela rapidementCordialement, L'équipe créer son entreprise LBdD

Le dirigeant perçoit une rémunération nette plus importante dans le cas de la SARL (8.000 € en plus) du fait de charges sociales plus faibles en SARL. En effet, le gérant majoritaire de SARL est un TNS, il dépend du RSI et est soumis à une taux de cotisations sociales de l’ordre de 45% (qui peut être plus faible selon le type d’activité). Le président de SAS est quant à lui assimilé salarié, il dépend de l’URSSAF (régime général) et est soumis à un taux de cotisations sociales de l’ordre de 80%.

Le dirigeant perçoit une rémunération nette plus importante dans le cas de la SARL (8.000 € en plus) du fait de charges sociales plus faibles en SARL. En effet, le gérant majoritaire de SARL est un TNS, il dépend du RSI et est soumis à une taux de cotisations sociales de l’ordre de 45% (qui peut être plus faible selon le type d’activité). Le président de SAS est quant à lui assimilé salarié, il dépend de l’URSSAF (régime général) et est soumis à un taux de cotisations sociales de l’ordre de 80%.

Simple

Simple Économique

Économique Rapide

Rapide