Depuis le 1er janvier 2020, un nouveau dispositif anti-abus a été instauré pour permettre à l’administration fiscale d’écarter certains montages. Le blog du dirigeant vous propose de revenir en détail sur la consistance de ce dispositif prévu à l’article L 64 A du livre des procédures fiscales. Le nouveau « mini-abus de droit » : de quoi […]

Le fonctionnement de l’impôt de solidarité sur la fortune (ISF)

L’ISF est un impôt dû par les personnes physiques qui possèdent un patrimoine supérieur à 1 300 000 euros au 1er janvier.

Son mode de calcul et son fonctionnement reste relativement complexe pour une grande partie des contribuables

Le blog du dirigeant vous propose de revenir en détail sur cet impôt.

QUELLES SONT LES PERSONNES CONCERNÉES PAR L’ISF ?

L’ISF concerne uniquement les personnes physiques. Le patrimoine s’apprécie de manière commune pour :

- Les personnes mariées

- Les personnes liées par un PACS

- Les personnes vivant en concubinage notoire

Les personnes non domiciliées en France ne sont imposées que sur leurs biens situées en France.

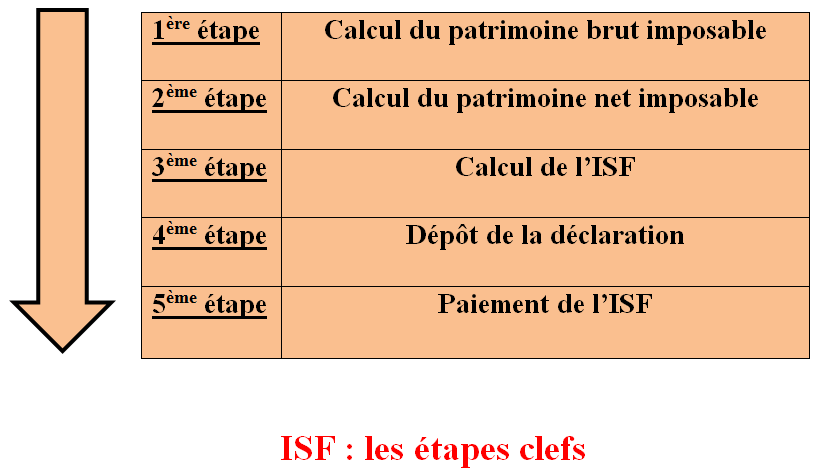

QUELLES SONT LES ÉTAPES À RESPECTER DANS LE CADRE DE L’ISF

1ère étape : le calcul du patrimoine brut

Le patrimoine brut va représenter l’addition de la valeur brute des biens pour le calcul du patrimoine.

Les biens imposables

L’impôt est calculé sur l’ensemble des biens, valeurs et droits qui composent le patrimoine du contribuable au 1er janvier de l’année.La valeur des biens qui composent le patrimoine est évaluée le 1er janvier.En principe, les biens s’évaluent par rapport à leur valeur vénale (valeur pour laquelle ils pourraient être cédés). Par exception au principe, la loi prévoit des règles d’évaluation spécifiques pour certains biens (abattement de 30% de la valeur de la résidence principale, évaluation selon le dernier cours pour les valeurs cotées, évaluation forfaitaire à hauteur de 5% pour les meubles meublants…).

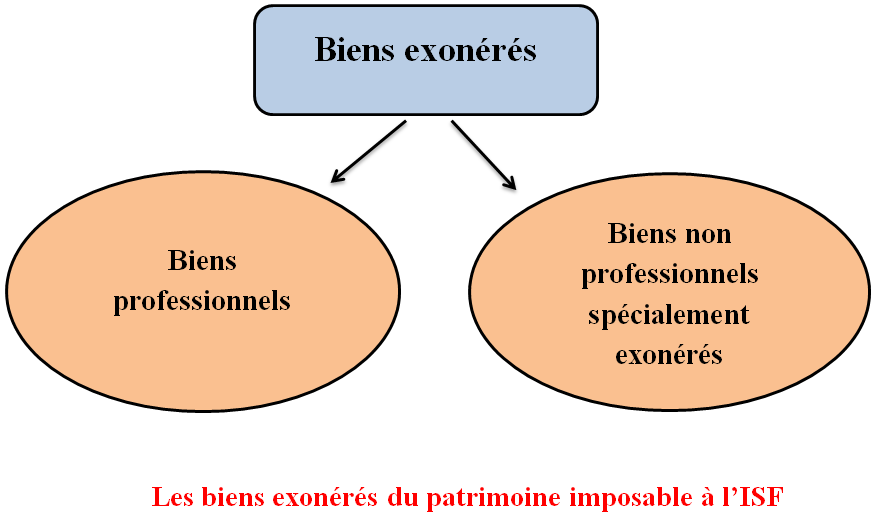

Les biens exonérés d’ISF

Les biens exonérés du patrimoine imposable à l’ISFL’ISF se caractérise par un grand nombre de biens totalement ou partiellement exonérés. De manière simplifiée, on distingue l’exonération pour les biens professionnels et l’exonération pour certains autres biens.L’exonération des biens professionnelsLes biens professionnels ne sont pas inclus dans le calcul du patrimoine imposable.Pour être qualifiés de biens professionnels, le bien doit respecter plusieurs conditions :

- L’activité exercée doit être industrielle, commerciale, artisanale, agricole ou libérale

- La profession doit être exercée par le contribuable ou son conjoint dans l’entreprise

- La profession doit être exercée à titre principal

- Les biens doivent être nécessaires à l’activité professionnelle

. Sont principalement concernés :

- Les parts sociales de sociétés relevant de l’impôt sur le revenu lorsque le contribuable possède son activité principale et effective au sein de la société.

- Les titres de sociétés soumises à l’impôt sur les sociétés lorsque le contribuable exerce une fonction dirigeante dans la société et lorsqu’il possède un seuil minimum de participation (par exemple, 25% des titres pour un dirigeant de SA ou pour un gérant minoritaire de SARL).

D’autres biens peuvent être exonérés sans revêtir un aspect professionnel.Sont par exemple concernés :

- Les objets d’antiquité, d’art ou de collection

- Les droits de propriété industrielle pour leur inventeur

- Les droits de propriété intellectuels et artistiques pour leur auteur

- Les bois, forets et parts dans un groupement forestier

- …

Une fois additionné la valeur des biens non exonérés, le contribuable obtient son patrimoine brut.

2ème étape : le calcul du patrimoine net

Pour passer du patrimoine brut au patrimoine net, il convient de déduire de la valeur brut le passif qui concerne les biens :

- Les emprunts,

- Les découverts bancaires,

- Le montant de capitalisation des prestations compensatoires versées sous forme de rente,

- Les pensions alimentaires versées aux enfants et imposées par une décision de justice,

- Certains impôts (taxe d’habitation, impôts fonciers…),

- …

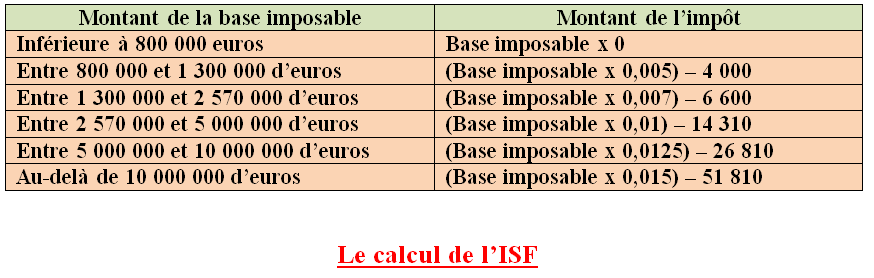

3ème étape : le calcul de l’impôt

L’impôt brut

Les réductions d’impôt

Le contribuable dispose de nombreuses réductions d’impôt lui permettant directement de réduire le montant de son ISF.

- La réduction d’ISF pour souscription au capital d’une PME

- La réduction d’ISF pour souscription de parts d’investissement

- La réduction d’ISF pour certains dons

- …

Le plafonnement de l’ISF

L’ISF est plafonné à 75% des revenus de l’année précédente. Une fois ces étapes respectées, le contribuable a calculé son impôt net.

4ème étape : la déclaration

Seules les personnes imposables à l’ISF doivent souscrire une déclaration.

Les modalités déclaratives dépendent de la valeur du patrimoine imposable.

Pour un patrimoine compris entre 1 300 000 et 2 570 000 euros

Dans cette hypothèse, le contribuable inscrit directement le montant de son patrimoine imposable sur sa déclaration de revenus 2042.Il est néanmoins dispenser de détailler la composition du patrimoine et les justificatifs.Pour un patrimoine supérieur à 2 570 000 eurosDans cette hypothèse, le contribuable doit procéder au dépôt d’une déclaration simplifiée 2725 SK (pour des biens classiques comme des actions ou des immeubles).S’il possède des biens particuliers, il doit procéder au dépôt d’une déclaration complète 2725 K Le contribuable doit alors détailler la composition de son patrimoine.

La déclaration doit être déposée au plus tard le 15 juin au service des impôts du domicile du contribuable.

5ème étape : le paiement de l’ISF

Les personnes qui ne déposent qu’une déclaration 2042 peuvent opter pour la mensualisation du paiement de l’ISF. Les autres contribuables doivent s’acquitter spontanément de l’impôt.Divers modes de paiement sont admis pour l’ISF (numéraire jusqu’à 300 euros, virement, chèque, téléréglement, carte bancaire…).

CONCLUSION

L’ISF, basé sur le patrimoine, touche particulièrement les dirigeants d’entreprise. Les contribuables disposent néanmoins de multiples moyens leur permettant de réduire son montant.

Simple

Simple Économique

Économique Rapide

Rapide