Elles permettent à l’entreprise et ses créanciers de se réunir autour d’une table, pour négocier un accord de remboursement des dettes sociales. La procédure de conciliation est une des ces procédures (avec le mandat ad hoc et la sauvegarde), applicable aux entreprises qui éprouvent des difficultés d’ordre juridique, économique, ou financière, avérées ou prévisibles, et qui ne […]

Comment gérer la trésorerie de votre entreprise ?

De nombreux dirigeants se focalisent sur le développement de l’activité et la rentabilité de leur entreprise. C’est une démarche importante, certes, mais loin d’être suffisante lorsqu’on veut pérenniser ou développer son activité.

L’objet de ce dossier est de vous aider à pérenniser l’activité de votre entreprise, de vous permettre de financer sereinement son développement et de vous expliquer de manière concrète comment on préserve sa trésorerie. Il comprend trois parties :

- de sensibiliser les personnes en phase de création d’entreprise et les dirigeants sur l’importance du suivi de la trésorerie de l’entreprise

- d’expliquer les mécanismes financiers qui impactent la trésorerie de l’entreprise

- de proposer des solutions pour aider les entrepreneurs à préserver un bon niveau de trésorerie au sein de leur entreprise

Pourquoi est-il important de bien gérer sa trésorerie ?

Qu’ils soient créateurs d’entreprise ou dirigeants de PME, de nombreux entrepreneurs focalisent leur attention sur le développement de l’activité et sur la rentabilité de l’entreprise. Ils « se contentent » de suivre la trésorerie à l’aide de relevés bancaires.Pourtant, une entreprise rentable qui développe son activité n’est pas à l’abri de problèmes financiers, notamment parce qu’une activité qui se développe nécessite souvent d’immobiliser de la trésorerie supplémentaire (augmentation du BFR).Pour sécuriser le développement de l’entreprise, il est essentiel d’assurer un suivi régulier et précis de la trésorerie et d’anticiper ses évolutions futures en plus des indicateurs d’activité et de rentabilité.Si suivre les comptes bancaires de l’entreprise de manière régulière permet une certaine tenue de la trésorerie à court terme, se contenter de ce suivi ne suffit pas à assurer le financement nécessaire au développement de l’activité.En cas de tension ou d’évolution de la conjoncture, le dirigeant ne dispose d’aucun outil de pilotage pour évaluer les impacts des mesures envisageables. Il n’a donc pas de vision claire sur le coût et sur les effets financiers des décisions qu’il prend.

La trésorerie d’une entreprise ne se réduit pas à la somme des soldes bancaires !

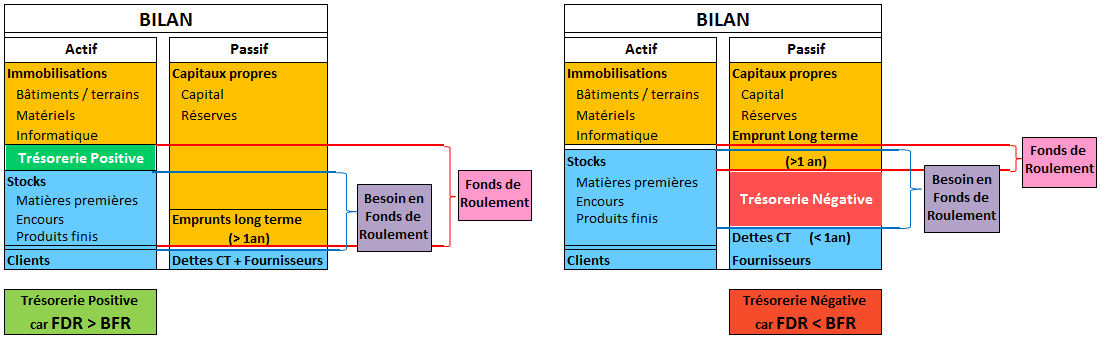

La somme des soldes des différents comptes de l’entreprise correspond au cash ou à l’argent disponible à un instant « t ». Mais elle ne représente pas la trésorerie ou plus précisément la trésorerie nette de l’entreprise.Lorsqu’on parle de trésorerie (ou trésorerie nette), on évoque le montant des ressources financières disponibles durablement, dont dispose l’entreprise pour agir sur le fonctionnement de son activité. Avoir des liquidités disponibles sur son compte en banque est une chose ; avoir des ressources financières stables et disponibles pour engager les frais nécessaires à l’activité en est une autre.Lorsqu’un expert-comptable analyse votre bilan, il calcule la trésorerie en faisant la différence entre deux éléments fondamentaux :

- Le fonds de roulement : qui correspond au surplus du financement de long terme

- Le besoin en fonds de roulement : qui correspond à la trésorerie nécessaire pour financer l’activité régulière de l’entreprise.

Maîtriser les notions de trésorerie, de gestion de trésorerie ; de fonds de roulement (FR) et de besoins en fonds de roulement (BFR) sont des fondamentaux pour diriger une entreprise, quelle que soit sa taille ou son ancienneté. Cela passe notamment par la mise en place d’un plan de trésorerie et un suivi régulier de la trésorerie nette de l’entreprise.Cela permet de piloter l’entreprise en anticipant les difficultés financières à venir et en adaptant au mieux les actions correctives.

La trésorerie et la négociation avec les partenaires financiers

De plus, lorsqu’un besoin de financement externe se fait sentir, une bonne connaissance de la situation permet de rassurer les partenaires potentiels et contribue à négocier de bonnes conditions financières. Cette connaissance est visible au travers de l’historique des indicateurs de gestion et la maîtrise du modèle économique et, in fine, des mécanismes financiers de l’entreprise.Anticiper et mesurer l’ampleur des difficultés et montrer une bonne qualité de gestion au travers d’indicateurs et de tableaux financiers prévisionnels pertinents sont indispensable pour travailler en confiance avec vos partenaires financiers (associés, fonds d’investissement, banquiers…).

La trésorerie : une notion vitale pour piloter son entreprise

La trésorerie est comparable au sang pour le corps humain, elle apporte l’énergie nécessaire aux différents services pour fonctionner. Au même titre qu’un corps qui se vide de son sang perd ses forces, une entreprise qui perd sa trésorerie se fige et devient incapable d’agir ou de réagir. Une entreprise ne peut fonctionner que lorsqu’elle dispose de suffisamment de ressources financières nécessaires au financement de son activité (salaires, impôts et taxes, fournisseurs…).Un dirigeant ne peut gérer son entreprise s’il n’a pas de vision et s’il n’a pas prévu suffisamment de trésorerie pour financer son activité dans les mois à venir. Comme évoqué ci-dessus, pour répondre à cette contrainte, de trop nombreux entrepreneurs focalisent leur attention sur l’activité et la rentabilité en oubliant de surveiller leur trésorerie nette. Se développer sans surveiller sa trésorerie revient à faire du sport sans s’assurer que notre organisme sera capable de suivre. On risque l’épuisement ou au contraire l’hypertension et la crise cardiaque. Pour l’entreprise il en est de même !N’oubliez jamais que, dans la grande majorité des cas, développer l’activité augmente le besoin de trésorerie (qui se calcule au travers du Besoin en Fonds de Roulement – BFR)Suivre sa trésorerie revient à maîtriser les flux financiers entrants et sortants actuels et prévisionnels. Il faut aussi travailler de concert avec ses partenaires financiers afin de pouvoir négocier en position de force lorsque tout va bien et réagir rapidement en cas de nécessité. Cela nécessite de suivre et anticiper les mouvements financiers grâce à des outils adaptés.

Quand est-il conseillé de suivre sa trésorerie de près ?

Tout le temps ! L’entreprise est en perpétuelle activité, cela génère un besoin de trésorerie permanent. Ainsi, l’attention du dirigeant quant à la bonne tenue de sa trésorerie nette doit être présente :

- Lorsque votre expert-comptable fait la présentation du bilan. Il doit évoquer avec lui la trésorerie ainsi que le cycle de financement de votre activité.

- Lorsqu’un créateur d’entreprise fait un business plan. Il intègre un budget prévisionnel et un plan de trésorerie. Cette démarche est capitale, car elle permet de s’assurer que le modèle économique du projet génère suffisamment de cash et que l’entreprise disposera de suffisamment de trésorerie pour se développer.

- Lorsqu’un entrepreneur réfléchit à un projet de développement. Le budget prévisionnel et le tableau de financement permettent de s’assurer que le plan de financement est suffisant pour donner toutes ses chances au projet.

- Lorsqu’un chef d’entreprise doit faire face à des difficultés financières. Le budget prévisionnel, le plan de trésorerie et la gestion prévisionnelle de sa trésorerie sont des éléments capitaux pour défendre le plan de restructuration auprès des employés et des partenaires (banques, fournisseurs, actionnaires, clients…).

- …

Les logiciels pour gérer votre trésorerie

Les outils de suivi de la trésorerie de l’entreprise

Pour suivre et anticiper les besoins de trésorerie et éviter tout type de problème de trésorerie, les dirigeants peuvent utiliser différents outils.

La comptabilité de l’entreprise

Si la comptabilité de l’entreprise n’est pas un outil de suivi de trésorerie, elle représente une base indispensable pour mesurer et comptabiliser les flux financiers liés à l’activité de la société ainsi que pour qualifier les opérations liées aux flux.La tenue de la comptabilité permet de connaître et qualifier l’ensemble des recettes et des dépenses de l’entreprise : Chiffre d’Affaires (CA), nature des charges, délais de paiement et d’encaissement, fréquences des achats, saisonnalité des ventes, montant des impôts et taxes…Ainsi, lorsqu’un créateur ou un dirigeant choisit son expert-comptable, il est important qu’il s’assure que ce dernier l’aidera à suivre sa trésorerie ; notamment en étant à jour de la saisie comptable et en lui permettant d’avoir accès aux éléments comptables. Il peut aussi lui proposer des outils pour piloter la trésorerie : tableaux de trésorerie, tableaux de financement, plan de trésorerie, indicateurs, tableau de bord…Nous n’insisterons jamais trop sur le fait que le choix d’un expert-comptable est une action importante et décisive. La mission première de l’expert-comptable n’est pas de réaliser la comptabilité, mais d’accompagner le dirigeant de manière régulière. Si la saisie comptable est importante, c’est un aspect secondaire pour plusieurs raisons :

- Elle n’apporte aucune valeur ajoutée (elle a tendance à s’automatiser de plus en plus)

- C’est un outil plus qu’une finalité

Le véritable intérêt de l’expert-comptable se trouve dans sa capacité à accompagner le dirigeant, il ne faut donc pas hésiter à le challenger, et en changer lorsque l’accompagnement qu’il propose n’est plus adapté à la situation de l’entreprise. En effet, les experts-comptables sont tous plus ou moins spécialisés dans différents domaines et lorsqu’ils ne le sont pas, c’est qu’ils ne sont sans doute pas suffisamment pointus pour être un accompagnant pertinent.

Le budget prévisionnel

Le budget prévisionnel permet d’anticiper les mouvements financiers, de s’assurer de l’équilibre et la faisabilité des objectifs fixés, de l’impact des objectifs sur la trésorerie de l’entreprise.Le budget prévisionnel est aussi un excellent outil de suivi qui permet :

- de mesurer les écarts entre les prévisions ;

- de mesurer les conséquences (notamment financières) de ses prises de décision et plans d’action ;

- de prendre les décisions pour mener des actions correctives ;

- de mesurer les impacts de ces actions correctives et axes d’amélioration (ou non).

Réaliser un budget prévisionnel est une démarche souvent perçue comme inutile, contraignante et inefficace. Il est en effet difficile de prévoir ce que sera l’activité sur 12, 24 voire 36 mois ; surtout que les variables conjoncturelles fluctuent énormément. Cependant, c’est un exercice que nous jugeons indispensable à plusieurs titres :

- Le budget prévisionnel permet de chiffrer la vision du dirigeant. La première des choses avant de mettre des chiffres et de savoir où l’on va et comment on y va. Réaliser un budget prévisionnel impose à la direction de penser à sa vision de l’entreprise à moyen terme et aux moyens nécessaires pour y aller.

- Le budget prévisionnel est un excellent outil de communication avec les actionnaires et avec les employés. Réaliser un budget prévisionnel sous-entend le fait de partager l’outil ; c’est un outil collaboratif avec l’ensemble des acteurs de l’entreprise.

- L’élaboration du prévisionnel est un outil de management. Lors de son élaboration, un certain nombre de sujets sont abordés, des objectifs sont fixés, des engagements sont pris par l’ensemble des parties… C’est un excellent outil pour apporter dynamisme et cohérence dans l’entreprise.

- Le budget prévisionnel est un support pour le suivi budgétaire qui est indispensable. Nous le disions ci-dessus, la réalité des chiffres est souvent fort différente des projections. Mesurer les décalages permet d’avoir une idée de l’ampleur et l’importance des actions correctives à mener. C’est un outil de pilotage sans égal pour prendre la mesure de ce qu’il convient de faire pour adapter la stratégie de l’entreprise à la réalité des chiffres.

- Le budget prévisionnel apporte de la réactivité. Lorsque le suivi budgétaire est à jour, le dirigeant peut agir extrêmement vite. Il est pour cela indispensable d’avoir un expert-comptable réactif qui saisit la comptabilité au jour le jour, fait une synthèse mensuelle disponible avant le 5 du mois suivant. Dans un monde ultra concurrentiel comme le nôtre, qui ne cesse de s’accélérer, disposer d’un budget prévisionnel et d’un suivi prévisionnel préformant peut suffire à faire la différence sur le terrain.

Le tableau de financement

Le tableau de financement est généralement utilisé lors d’un projet spécifique. C’est un tableau récapitulatif qui reprend l’ensemble des modes de financements du projet et l’ensemble des dépenses. Le tableau de financement permet d’assurer le financement du projet et de prévoir les dates d’entrées et de sortie de trésorerie.

Le plan de financement

Le plan de financement peut prendre des formes assez diverses. C’est un document explicatif qui reprend, explique et met en cohérence l’ensemble des éléments liés au financement d’un projet.

Le tableau de trésorerie

Le tableau de trésorerie est généralement utilisé pour donner un aperçu synthétique des principaux flux de trésorerie. C’est l’un des éléments constitutifs de la partie trésorerie du budget prévisionnel. Le tableau de trésorerie permet notamment de prévoir et anticiper le solde de trésorerie nette de l’entreprise en début ou fin de chaque période (jour, semaine, mois, trimestre…).Le tableau de trésorerie est un outil de suivi qui doit être régulièrement mis à jour. Une analyse régulière du tableau de trésorerie permet d’anticiper les difficultés de trésorerie et de trouver des solutions de financement adaptées. Il est souvent accompagné du tableau de bord financier qui contribue à expliquer les évolutions observées.

Le plan de trésorerie

Le plan de trésorerieest un document explicatif de la stratégie que le dirigeant compte mener pour gérer la trésorerie de l’entreprise. Le plan de trésorerie comprend généralement la vision à long terme, les objectifs opérationnels ainsi qu’un tableau de trésorerie.

Comment se calcule la trésorerie de l’entreprise nette ou moyenne ?

La trésorerie moyenne d’une entreprise correspond à la différence entre l’excédent de ressources de long terme et les dépenses de court terme liées à l’activité de la société.En d’autres termes, la trésorerie de l’entreprise se calcule par la différence entre le fonds de roulement (FR) qui correspond au budget dont dispose l’entreprise et le besoin en fonds de roulement (BFR) qui correspond au budget dont l’entreprise a besoin pour couvrir son cycle d’exploitation.Voyons à quoi correspondent les notions de fonds de roulement (FR) et le besoin en fonds de roulement (BFR).

Le Fonds de Roulement

Le FR est un indicateur qui mesure l’excédent de capitaux permanents. C’est donc la différence entre les sommes investies dans l’entreprise (actionnaires, partenaires financiers…) et les investissements réalisés (achat d’immeubles par exemple).L’excédent (ou le montant des sommes restantes) représente une ressource durable ou un budget que l’entreprise peut utiliser pour financer son activité.Le Fonds de roulement se calcule de la manière suivante : Passif – Actif immobilisé

- Lorsque le Fonds de Roulement est positif, les ressources de long terme de l’entreprise couvrent les besoins financiers à long terme.

- Lorsque le Fonds de Roulement est négatif, les besoins financiers de long terme ne sont plus garantis. Il est nécessaire de trouver un financement complémentaire pour ne pas devenir insolvable.

- Lorsque le Fonds de Roulement est nul, l’entreprise est à l’équilibre financier. Ce n’est pas une situation durable, car elle n’a pas les moyens de financer des besoins supplémentaires. Sa situation financière est donc difficile.

En conclusion, plus le fonds de roulement est important, plus l’entreprise dispose de capacité pour financer son activité.

Le Besoin de Fonds de Roulement

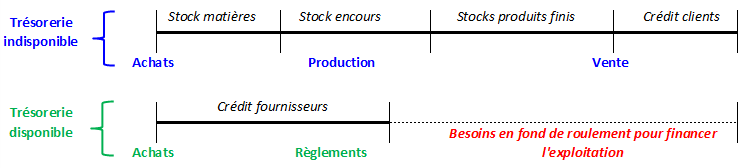

Le fonctionnement d’une entreprise nécessite d’engager des dépenses avant même de pouvoir vendre ses produits. Pour vendre du pain, un boulanger doit d’abord acheter des matières premières (farine, eau…) embaucher des employés (salaire, charges…) et engager des dépenses (électricité, loyer, assurance, travaux…). Une fois qu’il dispose de ces moyens pour produire, il peut faire du pain qu’il vendra.Les recettes (ou le chiffre d’affaires) qu’il réalise arrivent après les premières dépenses. On voit bien au travers de cet exemple que s’il n’avait pas commencé par acheter, il n’aurait pas pu produire et donc vendre. C’est la notion de Besoins en Fonds de Roulement ou BFR. Le Besoin en Fonds de Roulement (BFR) est un indicateur qui mesure le montant nécessaire pour payer toutes les dépenses engagées pour faire fonctionner l’entreprise. Cette somme est un besoin de trésorerie provenant des décalages dans le temps entre les dépenses réalisées pour faire fonctionner la société (fabrication du pain) et les recettes qui seront encaissées un peu plus tard grâce à aux ventes (vente du pain).Le BFR (ou besoin en fonds de roulement) se calcul de la manière suivante : Stocks HT + encours des créances clients TTC – Encours des crédits fournisseurs TTC

Le Besoin en Fonds de Roulement (BFR) est un indicateur qui mesure le montant nécessaire pour payer toutes les dépenses engagées pour faire fonctionner l’entreprise. Cette somme est un besoin de trésorerie provenant des décalages dans le temps entre les dépenses réalisées pour faire fonctionner la société (fabrication du pain) et les recettes qui seront encaissées un peu plus tard grâce à aux ventes (vente du pain).Le BFR (ou besoin en fonds de roulement) se calcul de la manière suivante : Stocks HT + encours des créances clients TTC – Encours des crédits fournisseurs TTC

- Lorsque le BFR (Besoins de Fonds de roulement) est positif, l’entreprise a besoin de financement pour fonctionner. C’est le cas de la très grande majorité des entreprises qui doivent parvenir à financer le BFR pour pérenniser leur activité.

- Lorsque le Besoin en Fonds de roulement (BFR) est négatif, l’entreprise n’a pas besoin de financement pour fonctionner. Elle ne doit donc pas utiliser son FR (ou fonds de roulement) pour continuer son activité. C’est le cas de la distribution ou de certains sites internet.

- Lorsque le BFR est nul, l’entreprise a un cycle de production qui s’autofinance.

Il est essentiel pour un dirigeant de connaître et surtout de maîtriser son BFR, sans quoi il ne contrôle pas sa trésorerie et se trouve en permanence en manque de cash. Lorsque cela arrive, il perd une grande partie de son temps à courir après l’argent et ne fait pas son travail de manager et de dirigeant.

Quelles sont les causes pouvant entraîner une baisse de la trésorerie de l’entreprise ?

Les tensions sur la trésorerie d’une entreprise proviennent souvent d’une action conjointe de plusieurs facteurs. Voici une liste et une explication de certains facteurs pouvant entraîner une baisse sensible de votre trésorerie.

La baisse de l’activité

Les charges d’une entreprise sont composées de charges fixes et de charges variables. Lorsque l’activité de l’entreprise baisse, le montant des charges fixes reste stable. Par ailleurs, certaines charges variables baissent moins vite que l’activité (stocks pléthoriques, conditionnement inadapté, engagements de commandes…).Lorsqu’une entreprise n’a pas les moyens d’adapter ses dépenses en fonction de son activité, elle devra continuer à supporter la charge de dépenses inutiles que qui plombera son activité.2 démarches peuvent limiter l’impact de la conjoncture sur la trésorerie de l’entreprise :

- Tout d’abord privilégier les charges variables dès que possible. Cela améliore la souplesse de votre structure de coût et votre réactivité financière. Bien sûr, cette démarche n’est pas toujours applicable, par exemple, en ce qui concerne les charges de personnel, la réglementation limite la multiplication des contrats de court terme. Par ailleurs, elle génère souvent une légère baisse de la rentabilité.

- L’utilisation d’indicateurs et de tableaux de bord et le suivi budgétaire (budget prévisionnel, plan de trésorerie, tableau de trésorerie…) permettent de s’apercevoir rapidement des écarts entre les prévisions et la réalité des chiffres et améliorent grandement le temps de réactivité. La mesure des écarts et de l’impact des options possibles améliore grandement l’efficacité des mesures correctives. Elles permettent souvent de limiter l’impact de la conjoncture sur la trésorerie nette de l’entreprise.

La baisse de la rentabilité de l’entreprise

Une baisse structurelle de la rentabilité (augmentation des coûts de production, envolée des matières premières, alourdissement du coût de la main-d’œuvre…) peut amener une forte baisse du résultat.Lorsque cette baisse est récurrente, l’entreprise ne peut plus augmenter ses fonds propres par l’augmentation des réserves.La plupart du temps, une baisse de la rentabilité est visible, ce qui laisse du temps à l’entreprise pour réagir. Pour autant, si pour certaines entreprises la solution se trouve dans un ralentissement ou le report de dépenses de long terme, pour d’autres, la question est plus épineuse, car la nature de leur activité leur impose un niveau d’investissement permanent important (R&D, productive…).La solution se trouve alors dans le partage des investissements au travers d’un rapprochement ou d’un partenariat ou dans une augmentation de capital pour constituer des fonds propres suffisants. Dans ce cas, il est nécessaire d’analyser l’avenir du modèle économique ainsi que les raisons de la dégradation de la rentabilité pour éviter de s’enfermer dans une spirale déficitaire.

Une forte augmentation de l’activité

Une forte augmentation de l’activité engendre le plus souvent une augmentation significative du BFR (plus de stocks, plus de produits finis, augmentation des délais de paiement, plus de personnel, formations…) et donc de la masse de trésorerie immobilisée.

Une forte augmentation de l’activité engendre le plus souvent une augmentation significative du BFR (plus de stocks, plus de produits finis, augmentation des délais de paiement, plus de personnel, formations…) et donc de la masse de trésorerie immobilisée.Lorsque cette augmentation est mal anticipée, cela peut mettre en péril l’entreprise pour plusieurs raisons :

- Il est souvent compliqué de faire financer du BFR par de l’emprunt bancaire ;

- Les coûts financiers liés au besoin de trésorerie pèsent sur le résultat et dégradent les indicateurs financiers

- La désorganisation des services qui engendre une augmentation de l’activité (services débordés, nouveaux employés mal formés, direction débordée…) perturbe souvent la prise de décision, surtout lorsque la direction et les services administratifs ne disposent pas d’indicateurs, de plan de trésorerie ou de tableau de bord

- Le débordement des services administratifs entraîne souvent un dérapage des délais de paiement des clients, ce qui accentue la dégradation de la trésorerie et le temps de traitement administratif.

Les solutions sont essentiellement préventives, car lorsqu’une entreprise s’est développée, il est difficile de revenir en arrière. Un suivi de gestion rigoureux et la mise en place de procédures internes améliorent la réactivité et aident la direction à prendre les bonnes décisions.

Un manque de rigueur dans la gestion de l’entreprise

Un manque de suivi sur la gestion de l’entreprise peut avoir des conséquences importantes :

- Un peu trop de précipitation dans le choix des clients peut amener une dégradation de la trésorerie à cause d’une augmentation des délais de paiement, des impayés et souvent des défauts de paiement.

- Une forte croissance des stocks peut amener à une augmentation des encours, du taux de démarque ou d’obsolescence des produits stockés.

- …

Mettre en place des procédures de gestion et des indicateurs d’alerte permet d’améliorer la réactivité, de travailler sur l’information, la sensibilisation et la prévention auprès des équipes.

Financer ses besoins de trésorerie de manière inadaptée

Lorsqu’une entreprise recourt trop souvent à un financement de ses investissements par autofinancement, elle risque d‘utiliser de la trésorerie normalement destinée au financement du cycle de production et de fragiliser la trésorerie courante.

Lorsqu’une entreprise recourt trop souvent à un financement de ses investissements par autofinancement, elle risque d‘utiliser de la trésorerie normalement destinée au financement du cycle de production et de fragiliser la trésorerie courante. Lorsqu’une entreprise utilise l’autofinancement de manière trop importante, elle réduit le fonds de roulement (FR) en finançant trop d’investissement au regard de sa rentabilité.Pour le financement, il existe une règle simple :Le besoin de financement de long terme se finance par de la trésorerie ou du financement de long terme. Le besoin de financement de court terme se finance par de la trésorerie ou du financement de court terme.Lorsque l’entreprise a besoin d’investir, il est préférable de financer les investissements par de l’augmentation des fonds propres (capital ou emprunt de long terme) que par un recours à l’autofinancement trop important.

Comment améliorer la trésorerie de son entreprise ?

Nous avons vu qu’il était important de suivre la trésorerie de l’entreprise afin d’éviter qu’elle ne se tende de trop. Voyons comment il est possible d’agir pour préserver la trésorerie nette de son entreprise.

Réduire le montant des factures clients non payées

L’encours client indique, en nombre de jours, le temps moyen que mettent les clients de l’entreprise à régler leurs factures de vente. Cette durée correspond à un crédit (ou un prêt) sans intérêts accordé aux clients. Lorsque par ailleurs l’entreprise emprunte, cela signifie qu’elle offre le coût du crédit à ses clients ! Réduire la durée du crédit client est une démarche commercialement difficile à réaliser, mais très importante. Il suffit pour s’en rendre compte de chiffrer le coût du crédit et de la relance client.

Réduire la durée du crédit client est une démarche commercialement difficile à réaliser, mais très importante. Il suffit pour s’en rendre compte de chiffrer le coût du crédit et de la relance client.La relance client n’est pas une démarche qui s’engage à la légère ou une série de relances qu’on envoie lorsque les soldes bancaires se tendent, c’est une politique d’entreprise réfléchie et installée sur le long terme. Contrairement à des idées préconçues, les entreprises qui mettent en place ce type de politique ne perdent pas trop de clients, mais elles soulagent énormément leur trésorerie.Pour bien faire, un ensemble d’indicateurs sont à prendre en compte lorsqu’on met en place une démarche de réduction des crédits clients (escompte, saisonnalité, évolution conjoncturelle ou structurelle, étude de solvabilité des clients, procédures de relance…).

Choisir ses clients

Un dirigeant doit être très attentif à la qualité de ses clients. Il est essentiel d’avoir en permanence à l’esprit qu’un impayé nécessite de réaliser 3 fois plus de chiffre d’affaires pour le compenser.En effet, lorsqu’une entreprise réalise 25 % de marge et qu’elle subit un impayé de 10 000 €, il lui faudra réaliser 30 000 € pour rembourser les 7 500 € de pertes réalisées. Si elle y parvient, elle aura au final :

- Perdu beaucoup de temps administratif à tenter de se faire payer (sans parler du surcoût administratif parfois important).

- Sans doute, payer des frais financiers

- Subir une baisse sensible de son taux de marge et de sa rentabilité ; par conséquent un questionnement voire une baisse de confiance de ses partenaires financiers.

- Une baisse de trésorerie qui peut avoir des impacts sur le niveau des investissements à venir, sur la motivation des équipes (baisse des primes…) sur une inquiétude des actionnaires (baisse de la rentabilité…)

Une entreprise doit être attentive à choisir et sélectionner ses clients. Il est important de savoir opérer un tri de sa clientèle de temps à autre en éliminant :

- Les mauvais payeurs

- Les clients trop peu rentables

- Les moutons à cinq pattes : client qui demande des services ou produits trop éloignés du cœur de métier de l’entreprise.

Gérer les stocks

Les stocks en entreprise représentent à la fois de la trésorerie immobilisée et un risque de dépréciation important (dégradation, obsolescence, inadaptés, perte / vol, intempérie…). En baissant le niveau des stocks (ou en améliorant la rotation des stocks, on arrive souvent à obtenir des stocks plus sains.

Les stocks en entreprise représentent à la fois de la trésorerie immobilisée et un risque de dépréciation important (dégradation, obsolescence, inadaptés, perte / vol, intempérie…). En baissant le niveau des stocks (ou en améliorant la rotation des stocks, on arrive souvent à obtenir des stocks plus sains.Lorsqu’on parle de stock, il faut évoquer les stocks de matières premières, les stocks de produits finis ou semi-finis, mais aussi les petits stocks comme les fournitures de bureau.Le gonflement mal contrôlé des stocks est une source importante d’augmentation du BFR.

Augmenter les prix

Voilà un autre tabou qu’il est souvent difficile de combattre. Avoir dans l’idée que seuls les prix bas permettent de vendre est une idée fausse qui emmène l’entreprise à sa perte, car il y aura toujours un créateur ou un concurrent pour proposer un tarif moins cher, surtout dans notre monde ou l’Internet disrupte les modèles économiques les uns dernières les autres.

Voilà un autre tabou qu’il est souvent difficile de combattre. Avoir dans l’idée que seuls les prix bas permettent de vendre est une idée fausse qui emmène l’entreprise à sa perte, car il y aura toujours un créateur ou un concurrent pour proposer un tarif moins cher, surtout dans notre monde ou l’Internet disrupte les modèles économiques les uns dernières les autres.Avoir une politique d’augmentation de ses prix, c’est s’obliger à réfléchir sur la valeur ajoutée que l’entreprise apporte à ses clients, sur la fidélisation qu’elle peut générer sur l’investissement nécessaire pour aller de l’avant.S’il ne faut pas se lancer sans réfléchir dans une hausse tarifaire sans avoir étudié le marché et notamment le mix marketing et la concurrence lorsqu’on sent que le marché est baissier, il est nécessaire de penser différemment afin de trouver un second souffle. N’hésitez pas à lire notre article sur « Comment trouver une idée de création d’entreprise » qui évoque la théorie passionnante et instructive de l’océan bleu qui a permis à certaines entreprises de se placer sur des marchés ultra rentables (Le Cirque du Soleil, Nespresso…).

Assouplir la structure de coûts

De nombreuses entreprises souffrent d’un manque de souplesse de leurs charges. En ayant une politique de préventive favorisant les charges variables par rapport aux charges fixes, l’entreprise perd un peu de marge, mais elle gagne en réactivité et en souplesse. Cela lui permet de s’adapter aux aléas économiques plus rapidement lorsqu’elle en a besoin.Les petites entreprises ou les entreprises en création doivent souvent privilégier les charges variables et les engagements contractuels courts pour conserver une flexibilité maximum.

La rémunération du personnel

La rémunération des salariés est un poids important pour de nombreuses entreprises. Si la réglementation offre peu de marge sur les dates de paiement des salaires, il est possible d’assouplir les choses en intégrant des primes, de l’intérim, un treizième mois…

La rémunération des salariés est un poids important pour de nombreuses entreprises. Si la réglementation offre peu de marge sur les dates de paiement des salaires, il est possible d’assouplir les choses en intégrant des primes, de l’intérim, un treizième mois…Les outils comme le plan de trésorerie ainsi que le suivi permettent de prévoir et d’anticiper les besoins de trésorerie pour adapter au mieux l’entreprise à cette dépense régulière.

Maîtriser les échéances fiscales et sociales

Les échéances fiscales et sociales sont difficiles à négocier. Cependant en cas de difficultés importantes il est possible de négocier un étalement de certains impôts. Il faut pour cela prendre rendez-vous avec l’administration fiscale.

Agir sur le délai de règlement des fournisseurs

La plupart des entreprises qui ont besoin de trésorerie se financent en partie auprès de leurs fournisseurs en allongeant les délais de paiement. C’est effectivement une source de financement peu coûteuse, mais qui n’est pas une solution durable.Lorsque le contexte le permet, il peut être intéressant de jouer la transparence et négocier un peu de souplesse avec certains fournisseurs. Cela permet de trouver des solutions négociées d’éviter de se froisser avec des partenaires importants et de prévenir une perte de temps et un surcoût administratif important qu’on a souvent tendance à ne pas prendre en compte.

La réduction des sommes immobilisées

Gérer sa trésorerie, c’est aussi éviter d’avoir trop de trésorerie immobilisée en gérant les stocks au mieux comme évoqué plus haut, mais aussi en faisant appel à des financements plus souples ou sur le moyen long terme pour ne pas grever la rentabilité.Pour cela il est nécessaire d’effectuer un travail de fonds de plusieurs manières :

- En se laissant suffisamment de temps pour gérer l’entreprise. Les bons gestionnaires ont rarement de mauvaises surprises, même s’ils sont un peu moins visibles. Même lorsque la gestion n’est pas la tasse de thé du dirigeant, il faut que celui-ci sache lui accorder suffisamment d’importance pour le bien de son entreprise. La solution peut être de trouver un contrôleur de gestion et lui accorder toute l’importance qu’il mérite.

- Mettre en place des outils de gestion permettant d’établir des prévisions d’activité et de suivi des écarts.

- Adapter les financements de l’entreprise à son activité en renforçant s’il le faut les fonds propres.

- Établir des relations de confiance avec les partenaires bancaires. Bien évidemment, il faut les challenger sur la qualité de leurs services et sur leurs tarifs. Mais travailler en toute transparence avec eux (en privilégiant la multiplicité des partenaires) est souvent une solution gagnante.

Les conséquences d’un manque de trésorerie d’entreprise

Un manque de trésorerie peut engendrer des conséquences graves pour l’entreprise. Le Blog du Dirigeant vous présente quelques impacts possibles :

- Des difficultés de paiement des fournisseurs : manque de liquidités peut entraîner des retards ou des défauts de paiement des fournisseurs, compromettant les relations commerciales et l’approvisionnement en marchandises ou services essentiels.

- Une incapacité à honorer les obligations financières : l’entreprise pourrait être incapable de rembourser ses dettes, de payer ses charges fixes telles que les loyers ou les salaires, ce qui peut entraîner des pénalités financières ou des litiges juridiques.

- Une diminution de la crédibilité : un historique de paiements tardifs ou manquants peut nuire à la réputation de l’entreprise, réduisant sa crédibilité auprès des fournisseurs, des partenaires commerciaux et des investisseurs potentiels.

- Une perte de confiance des clients : les clients peuvent perdre confiance dans l’entreprise si elle est incapable de respecter ses engagements en raison d’une insuffisance de trésorerie.

- Des restrictions en terme de crédit : les banques et les prêteurs peuvent limiter l’accès au crédit ou augmenter les taux d’intérêt pour compenser le risque accru associé à une entreprise ayant des problèmes de trésorerie.

- Un impact négatif sur la croissance de l’entreprise : un manque de trésorerie peut entraver les investissements futurs et les opportunités de croissance de l’entreprise, limitant sa capacité à développer de nouveaux produits.

Conseils pour bien gérer la trésorerie de l’entreprise

Un chef d’entreprise qui dispose d’une trésorerie suffisante est un dirigeant qui peut s’atteler à 100 % au développement de son business. Voici 7 conseils qui permettront aux entrepreneurs de privilégier la bonne gestion de leur entreprise afin de pouvoir s’occuper sereinement de son développement.

1 – Être économe… Voire radin !

Le dirigeant est la personne la plus importante de l’entreprise. Lorsque les employés voient que leur dirigeant est attentif à chaque dépense jusque dans le détail, ils ont une tendance à faire plus attention à ne pas dépenser,surtout si le dirigeant sait leur faire remarquer que le niveau de fourniture baisse anormalement vite, que la lumière est restée allumée, qu’il n’y a pas besoin de la dernière version de l’iPhone pour bien travailler, que les horaires ne sont pas flexibles…Bref, en étant économe à lui, seul le dirigeant ne fera pas forcément de grandes économies (sauf pour les entrepreneurs individuels…), mais il imprimera au sein de l’entreprise une notion d’économie qui au fil du temps s’inscrira dans les gènes de l’entreprise. Tel le colibri qui apporte son effort pour éteindre le feu de la forêt, ou les fourmis qui travaillent en groupe, l’économie dans une entreprise est l’affaire de tous.Infuser des habitudes de bon sens et d’économies est un travail de tous les jours qui se perd rapidement lorsque la pression baisse. C’est une sorte de marathon de l’économie, mais un marathon qui peut être économiquement rentable.

2 – Réaliser un plan de trésorerie performant et le suivre mensuellement

Pour réaliser un plan de trésorerie de qualité et faire un suivi efficace, il faut synthétiser l’ensemble des flux financiers dans un tableau unique.Il faut bien évidemment partir du solde bancaire puis prévoir l’ensemble des entrées et des sorties de fonds. Ce tableur doit offrir plusieurs possibilités :

- Permettre d’évaluer la situation de la trésorerie de manière simple et rapide

- Examiner les risques existants comme la perte d’un client important et voir ses conséquences afin de pouvoir étudier les solutions possibles

- Réaliser le suivi des encaissements et des décaissements

- Anticiper les problèmes de trésorerie afin de pouvoir y remédier sereinement

Nous sommes présents pour vous guider dans la réalisation de votre propre suivi de trésorerie ou pour vous aider à trouver des partenaires compétents pour vous accompagner.

3 – Réaliser un prévisionnel et un suivi budgétaire

Le suivi budgétaire doit permettre d’examiner chaque poste de recette et de dépenses afin de trouver les éventuelles anomalies ou écarts. Vos indicateurs de gestion permettront de mieux connaître les raisons et les conséquences des problèmes et de prendre les bonnes mesures correctives. N’hésitez pas à demander à votre expert-comptable de vous aider dans la réalisation et le suivi de votre budget prévisionnel.

4 – Avoir de bonnes relations avec les clients et les fournisseurs

Les bonnes relations avec les clients et les fournisseurs peuvent aider à ménager la trésorerie. Il peut par exemple être intéressant d’offrir des avantages financiers ou des services complémentaires aux clients qui paient rapidement. De même, il est souvent intéressant de négocier un allongement des délais avec un fournisseur à condition de le payer en date et en heure. Cependant, il ne faut pas oublier que toute négociation avec les clients comme avec les fournisseurs se font à deux.

5 – Être intransigeant avec les mauvais payeurs

Les mauvais payeurs sont des clients coûteux tant par l’argent qu’ils immobilisent que par le temps de traitement administratif qu’ils nécessitent. Lorsqu’il s’agit de recouvrer les créances, il ne faut pas hésiter à être exigeant, lorsqu’on produit de la qualité et qu’on propose un produit ou un service avec une bonne valeur ajoutée, les clients le savent et ne vont pas si facilement à la concurrence.Il ne faut jamais oublier que lorsqu’un client ne paie pas c’est l’entreprise qui le finance. N’oubliez pas, un client se choisit !

6 – Être très attentif à la gestion des stocks et aux offres produits

Lorsque les ventes diminuent, la rotation des stocks baisse, il est important de liquider la marchandise. Il faut pour cela étudier les gammes de produits, identifier les meilleures ventes et celles qui occupent de la place inutilement.Pour éliminer les stocks inutiles, n’hésitez pas à motiver les équipes de vente à l’aide prime s’il le faut, à faire des mises en avant produit.Plus on se débarrasse des stocks inutiles, plus on préserve sa trésorerie ! N’oubliez jamais qu’un stock s’abîme, se vole, se déprécie et devient obsolète, pas un compte en banque !

7 – Préserver le fonds de roulement

Il faut être radin et toujours négocier pour payer le plus tard possible. Ce qu’on achète coûtera moins cher et sera plus performant demain qu’aujourd’hui. Il faut préserver le fonds de roulement (FR) en évitant de payer rapidement des investissements de long terme. L’emprunt est souvent une bonne solution pour financer ses projets, ne dit-on pas que celui qui paie ses dettes s’enrichit ?Le refinancement des immobilisations est aussi un moyen intéressant pour libérer des capitaux.

8 – Faire les choses simplement et éviter de gaspiller

La rentabilité, l’efficacité et la productivité peuvent souvent être améliorées en évitant :

- Les goulots d’étranglement

- La surproduction

- Les dépenses inefficaces et autres gaspillages.

L’utilisation d’un logiciel de gestion de trésorerie de l’entreprise

Afin de permettre aux dirigeants de gérer au mieux la trésorerie de leur entreprise, des logiciels de gestion de trésorerie ont été développés, permettant un suivi simple, rapide et efficace de la trésorerie de l’entreprise. Mais il peut quelquefois être compliqué de choisir parmi les différents logiciels de trésorerie présents sur le marché. En effet, l’offre est nombreuse, et tous les logiciels ne sont pas adaptés à tout type d’entreprise.

Axonaut, pour les petites entreprises de 1 à 5 salariés

Cet outil de gestion des petites entreprises est défini comme un outil performant, intuitif et complet permettant aux entrepreneurs de gérer l’entièreté de leur entreprise grâce à un seul outil : de la facturation au CRM, en passant par la comptabilité et la trésorerie, vous trouverez dans cet outil toutes les fonctions indispensables à la bonne gestion de votre entreprise.Axonaut est recommandé pour les petites structures, ne nécessitant pas un outil par domaine, mais ayant besoin de visibilité et d’un outil clair pour suivre et améliorer son suivi.

Fonctionnalités :

- Synchronisation de toutes les informations avec le suivi de trésorerie : facturation, comptabilité, CRM, prospection commerciale

- Module Pilotage : taches à traiter, indicateurs à consulter

- Tableaux et graphiques de suivi de trésorerie

- Synchronisation bancaire

- Relation fournisseur, et gestion des stocks

Tarifs :

La tarification est simple : Axonaut ne proposant pas de modules complémentaires, toutes les fonctions sont donc directement intégrées. Un outil tout en un, un tarif unique : 49,99€/mois HT pour le premier utilisateur, auquel il faut rajouter 14,99€/mois par utilisateur supplémentaire.Axonaut offre un tarif dégressif en fonction de la durée de l’abonnement choisie : 10% de réduction si vous optez pour un engagement d’un an, et 15% si vous optez pour deux années d’engagement.

Agicap pour les entreprises à partir de 5 salariés

Contrairement à la solution précédente, Agicap est un logiciel ayant pour unique fonction la gestion de trésorerie. Agicap est une solution adaptée aussi bien aux entreprises à partir de 5 salariés que pour les entreprises plus grandes jusqu’aux grands groupes.

Fonctionnalités :

- Suivi de la trésorerie d’une entreprise : graphique et tableaux de bord automatiquement mis à jour, accès à vos données de trésorerie en temps réel, état de rapprochement bancaire

- Plan prévisionnel de trésorerie : possibilité de mettre en place des simulations avec différents scénarios, prévisionnel en temps réel, catégorisation de vos transactions, visualisation flexible de votre trésorerie

- Synchronisation bancaire

Tarifs :

Contrairement à la quasi-totalité des logiciels de gestion commerciale, Agicap a choisi de ne pas mettre ses tarifs en ligne, mais uniquement sur devis, ce qui permet aux futurs clients de contacter leur service commercial et de s’assurer par la même occasion que le logiciel répond à leurs besoins.

- Verone BROUNOUS29 février 2024, 11:14Merci pour cet article

- Amélys Chazal29 février 2024, 12:03Bonjour,Merci pour votre commentaire encourageant !L’équipe créer son entreprise LBDD

Simple

Simple Économique

Économique Rapide

Rapide