La CVAE concerne les entreprises et les travailleurs indépendants dont le chiffre d’affaires dépasse un certain montant. Elle est calculée sur la base de la valeur ajoutée produite par l’entreprise. QUI EST CONCERNÉ PAR LA CVAE ? Les critères de la CVAE La CVAE concerne les personnes physiques et morales qui exercent une activité non salariée […]

La TVA sur les débits : de quoi s’agit-il ?

Pour les prestations de services, la TVA est en principe exigible au moment de l’encaissement du prix.

Par exception à ce principe, il est possible d’exercer une option permettant de rendre la TVA exigible au moment de l’émission des factures. Cette option est couramment appelée la « TVA sur les débits ».

Le Blog du Dirigeant vous propose de revenir en détail sur ce mécanisme.

TVA sur les débits : présentation

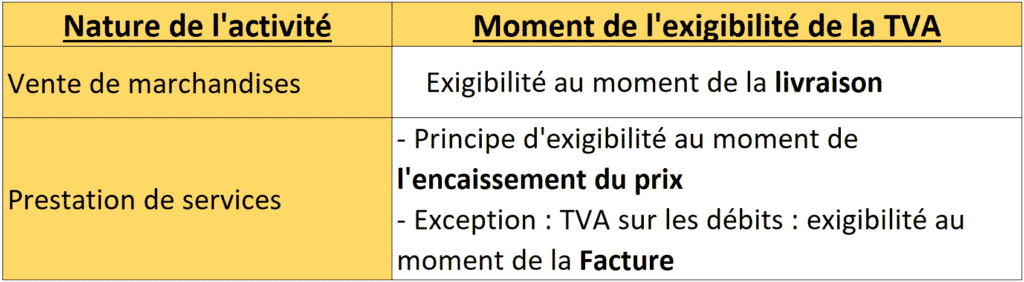

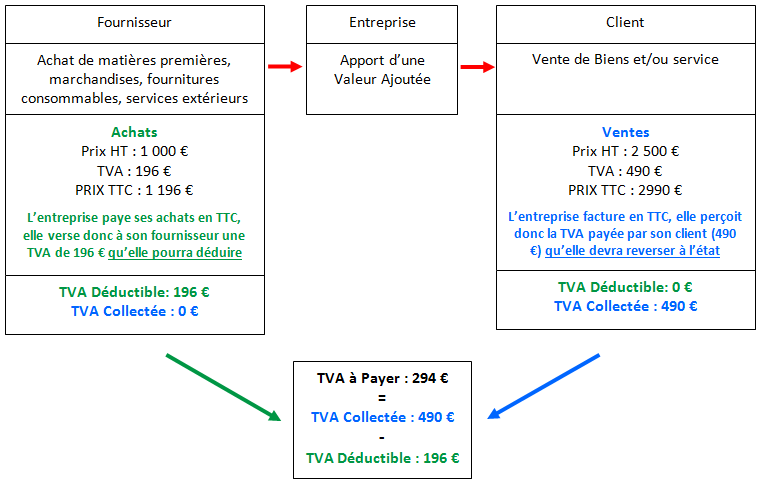

L’exigibilité correspond au moment où l’administration fiscale est en droit de réclamer au contribuable le paiement de la TVA.Pour les ventes de marchandises (nommées « livraisons de biens meubles corporels » en matière de TVA), l’exigibilité de l’impôt prend effet au moment de la livraison du bien. Les entreprises exerçant une telle activité ne disposent pas d’une option.Pour les prestations de services, comme rappelé dans l’introduction, l’exigibilité prend effet au moment de l’encaissement du prix de vente. L’option pour la TVA sur les débits permet de décaler au moment de l’émission de la facture, l’exigibilité de la TVA.

- Si l’entreprise n’opte pas pour la TVA sur les débits, la TVA est exigible le 23 décembre.

- Si l’entreprise opte pour la TVA sur les débits, la TVA est exigible le 10 novembre.

Découvrez nos offres pour la comptabilité de votre entreprise

Pourquoi opter pour la TVA sur les débits ?

Le premier avantage de la TVA sur les débits réside dans sa simplicité comptable. En effet, dès sa comptabilisation, l’entreprise doit reverser la TVA à l’Etat. Dès lors que la TVA est comptabilisée, elle doit être reversée.Le deuxième avantage réside dans la déductibilité de la TVA qui est plus rapide pour le client. En effet, la TVA est déductible pour le client dès lors qu’elle est exigible pour son cocontractant. Ici, la TVA est exigible au moment de la facture et peut donc être plus rapidement déductible pour le client.

Le gros désavantage de la TVA sur les débits réside dans le fait qu’elle peut conduire à un décalage de trésorerie préjudiciable pour l’entreprise. En effet, en pareille hypothèse, l’entreprise doit reverser à l’Etat de la TVA sans avoir encaissé le prix.

Comment opter pour la TVA sur les débits ?

Le formalisme lié à la TVA sur les débits est relativement léger.L’entreprise doit adresser au service des impôts une lettre simple mentionnant son désir d’opter pour ce mécanisme. L’option peut être adressée à tout moment.La TVA sur les débits prend effet le premier jour du mois suivant celui au cours duquel l’option a été exercée.L’option concerne toutes les opérations réalisées par l’entreprise.Pour plus de sécurité et à des fins d’information, l’entreprise doit mentionner sur ses factures qu’elle exerce la TVA sur les débits.

Conclusion

Les avantages conférés par une telle option sont relativement peu nombreux. Cette dernière doit donc être appréhendée avec prudence. Les conseils d’un professionnel peuvent être utiles pour juger de son opportunité.

- KINTANACP16 novembre 2020, 13:37Bonjour,Je travaille dans une entreprise qui vend des biens, nous sommes créditeurs de TVA car nous exportons.Je m'occupe de la déclaration de TVA et étant créditeurs de TVA nous devons être plus vigilants sur la TVA déductible à 'encaissement. Nous avions une discussions avec ma responsable financière au sujet de l'option de TVA sur les débits. Elle pense que nous devrions opter sur la TVA sur les débits pour que nous n'ayons plus à gérer la TVA déductible sur l'encaissement. De mon côté je pensais que l'option de la TVA sur les débits ne concernaient que les prestataires de services(il nous arrive de temps en temps de facturer des services) et que malgré l'option de la TVA sur les débits nous ne pouvions pas déduire la TVA à la date de facture de nos prestataires(qui n'ont pas opter eux), exemples: avocats, agence de pub, travaux immobiliers, transport. Donc ma question est la suivante: si nous optons pour la TVA sur les débits, pouvons nous déduire la TVA déductible de nos prestataires qui n'ont pas opter? car en faisant de la recherche ce n'est pas claire sauf que "L’option concerne toutes les opérations réalisées par l’entreprise." qu'est ce qu'on attend par opérations? (ventes? ventes/achats?)

- Laurent Dufour7 décembre 2020, 12:41Bonjour,C'est une question qui nécessite des infirmations un peu plus précises et qu'il est préférable de traiter avec votre expert-comptable qui est le plus à même de vous apporter lé réponse adapté à votre situation.Cordialement L'équipe créer son entreprise

Simple

Simple Économique

Économique Rapide

Rapide