Qu’est-ce qu’une réduction du capital social non motivée par des pertes ? Le Blog du Dirigeant vous répond ! Pour une entreprise, la réduction de son capital peut être partagée en deux grands groupes sur la base de la motivation derrière cette action. Vous avez alors les réductions motivées par des résultats négatifs (pertes) et […]

Réduction du capital : fonctionnement, avantages et fiscalité

A côté de ses effets purement juridiques, la cession du fonds de commerce engendre des conséquences fiscales importantes tant du point de vue du cédant que du point de vue du cessionnaire.

La procédure à suivre pour la réduction du capital

Il est possible qu’au cours de sa vie une société connaisse d’événements qui l’amène à procéder à des modifications sur son capital social. La réduction du capital social peut être liée à diverses raisons, et peut être effectuée de différentes façons. Il est possible de décomposer cette procédure en plusieurs étapes : la modification statutaire nécessaire à l’introduction du nouveau montant du capital social dans les statuts. Il faut ensuite procéder à la publicité de cette modification par le biais d’un journal d’annonces légales. Enfin, cette modification doit être déposée au greffe ou au CFE afin d’officialiser et enregistrer la réduction du capital. Les entreprises désireuses de procéder à une distribution de bénéfices à leurs associés disposent de deux moyens. Le premier moyen (classique) consiste à distribuer des dividendes aux associés. Le deuxième moyen, beaucoup moins usité, consiste, pour la société, à racheter ses propres titres à un associé dans le cadre d’une distribution du capital. La fiscalité de la réduction de capital par rachat de titres a fait l’objet d’importantes évolutions qui lui offre, aujourd’hui, un intérêt certain.

La fiscalité de la réduction de capital par rachat de titres

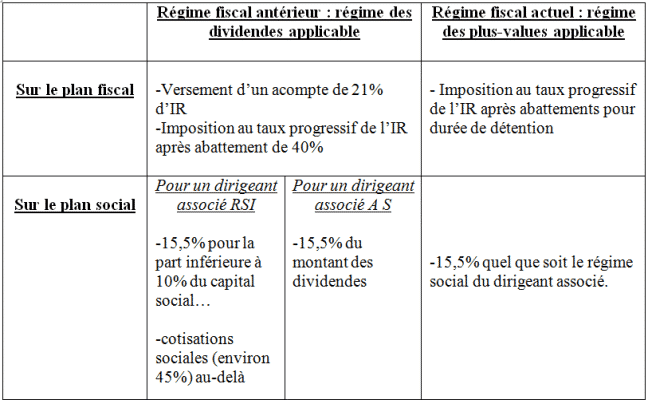

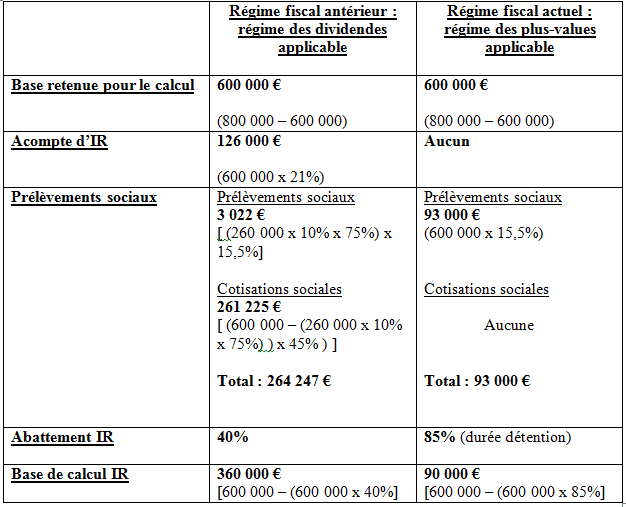

La fiscalité de la réduction de capital par rachat de titres a fait l’objet d’une importante évolution qui lui permet, aujourd’hui, de concurrencer la distribution classique de dividendes. Dans le régime fiscal antérieur, le rachat de titres par une société était assimilé à une distribution de dividendes. La partie qui correspondait à l’acquisition initiale des titres n’était pas soumise à imposition (illustration ci-après).

Les dividendes versés à un dirigeant / associé assimilé salarié

Les dirigeants / associés assimilés salariés sont les présidents de SAS, les gérants minoritaires ou égalitaires de SARL, les présidents et directeurs de SA ou encore les simples associés. Dans cette hypothèse, la distribution fait l’objet de prélèvements sociaux aux taux de 15,5%. Un acompte de 21% sur l’impôt sur le revenu est également prélevé. Une fois la distribution opérée, le bénéficiaire supporte le taux progressif de l’impôt sur le revenu après un abattement de 40%.

Les dividendes versés à un dirigeant associé TNS

Les dirigeants / associés TNS sont principalement les gérants majoritaires de SARL et l’associé unique d’EURL. Dans cette hypothèse, la distribution fait l’objet de prélèvements sociaux classiques à 15,5% pour la part inférieure à 10% du capital social, des primes d’émission et des sommes versées en compte courant détenues par le dirigeant TNS. La part de dividendes qui excède ces 10% est soumise aux cotisations sociales (d’environ 45%). Un acompte de 21% doit également être versé. La perception des dividendes supporte le taux progressif de l’impôt sur le revenu après un abattement de 40% (pour un exemple, vous pouvez vous référer à la fiscalité des dividendes pour un gérant majoritaire de SARL).

Le régime actuel

Par une décision du 20 juin 2014, le Conseil constitutionnel a remis en cause ce régime. Le Conseil constitutionnel a estimé que les sommes perçues par l’associé au titre du rachat des titres par la société devait fiscalement être traitées selon le régime des plus-values de cession. La fiscalité de la réduction de capital se trouvait donc bouleversée. Le législateur a confirmé cette position et rendu le régime des plus-values applicable à partir du 1er janvier 2015. Dans le cadre de la nouvelle fiscalité de la réduction de capital, les sommes perçues sont donc soumises au taux progressif de l’impôt sur le revenu (les nombreux abattements seront détaillés ci-dessous) et aux prélèvements sociaux de 15,5%. Le régime des plus-values permet donc, en l’absence de précisions du RSI sur ce point, d’échapper aux cotisations sociales pour les dirigeants associés TNS. La nouvelle fiscalité de la réduction de capital constitue donc un avantage conséquent pour le dirigeant TNS.

L’évolution de la fiscalité

Les conséquences fiscales du régime des plus-values

Sur le plan fiscal, le régime des plus-values demeure avantageux pour l’associé, et ce pour plusieurs raisons :

- Il permet de bénéficier d’abattements à l’IR pour durée de détention des titres qui peuvent être plus intéressants que l’abattement de 40% applicable aux dividendes.

- Il permet d’échapper aux cotisations sociales pour un dirigeant TNS

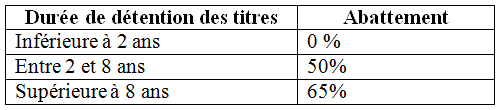

L’abattement classique pour durée de détention

L’abattement est calculé sur la durée de détention des titres.

L’abattement classique pour durée de détention

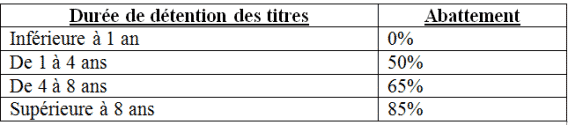

L’abattement renforcé

Ce régime s’applique, sous conditions, dans plusieurs situations :

- Cession de titres au sein d’une même famille

- Cession de titres d’une PME dont la souscription ou l’acquisition s’est faite dans les 10 ans suivant sa création

- Cession des titres d’une PME par un dirigeant prenant sa retraite

L’abattement renforcé pour durée de détention

Illustration comparative : ancien et nouveau régime pour un dirigeant TNS

Comparatif

Conclusion

La nouvelle fiscalité de la réduction de capital par rachat des titres peut donc être intéressante pour les associés. Le dirigeant ne doit cependant pas omettre le coût et la lourdeur juridique d’une telle procédure.

-

AALI5 octobre 2022, 11:56bonjour Madame monsieur, s'il vous plait je suis un étudiant en master 2 cca et j'ai une question sur le cas suivante si vous pouvez m'aider avec des liens ou meme une reponse. La SARL cabinet expertise comptable située à ARLES de capital social 100 000 euros, Parts social 2 000 000 et de CA 2 millions est détenue depuis 10 ans à hauteur de 80% par le père et 20% par le fils. La société compte 5 Salariés. Le père âgé de 64 ans, gérant majoritaire, CAC, soumis au TNS veut partir à la retraite en transmettant par cession sans clause la totalité de ses parts à son fils mais souhaite cependant continuer à avoir une activité au sein de la société en facturant ses services à la société. Le fils associé et salarié au sein de ladite société veut racheter l’affaire tout en prenant la direction de la société. Le fils souhaite inclure dans l’acte de cession une clause de non-concurrence. La SARL est valorisée à 2 millions. Ma question est la suivante ; quelles sont les conséquences fiscales du Rachat des part sociales du père par le SARL et quelles sont les avntages et les inconvénients de cette opération ? MERCI BEAUCOUP

-

Laurent Dufour10 octobre 2022, 18:28Bonjour, Nous ne traitons malheureusement pas les problèmes des étudiants. Bon courage à vous. Cordialement, L’équipe Créer son entreprise Le Blog du Dirigeant !

-

-

Habouzit6 décembre 2018, 14:10Quid de la réduction pour des. Actionnaires personne morale

-

Dufour Laurent10 décembre 2018, 14:52Bonjour, Pouvez-vous préciser votre question ? Cordialement, L’équipe créer son entreprise LBdD

-

-

DUCLAUD1 novembre 2017, 14:19Notre famille ( Père + Mère usufruitiers et Fille 1 ,47 ans +Fille 2 ,43 ans , majoritaires et nue propriétaires ) possède une Holding constituée de: SCI 1, SCI 2 , SAS à activité de Clinique . La SCI 2 contient 2 appartements. Nous désirons donner à la Fille 1 , qui réside à Hong-Kong , un des appartements de la SCI 2 .. Les 2 appartements sont endettés d'environ 30% par des prêts bancaires . Comment effectuer cette opération au mieux des intérêts de tous les associes ? Merci de votre aide. Lucien.DUCLAUD

-

Dufour Laurent2 novembre 2017, 15:23Bonjour, Il est difficile de vous répondre sans avoir étudié l'ensemble des paramètres. l'idéal serait de pouvoir discuter de vos objectifs et des différentes possibilités avec un fiscaliste mais aussi des notaires qui pourront vous aider à mieux appréhender l'aspect patrimonial de votre démarche. Si vous le désirez, je peux vous mettre en contact avec un expert-comptable et un notaire qui vous aideront dans vos démarches. Le premier accompagne de nombreux lecteurs de blog (créateurs et dirigeants) notamment pour les question d’optimisation fiscales, le second est une personne de qualité qui à dépanner plusieurs proches. Si cela vous intéresse vous pouvez reprendre contact avec moi via la page contact pur plus de discrétion : https://www.leblogdudirigeant.com/qui-sommes-nous/#contact je vous communiquerai leurs coordonnées. Cordialement, L’équipe accompagnement des entrepreneurs LBdD

-

-

ROBERT Pascal28 novembre 2016, 14:47Bonjour, Dans le cas d'une SA : Vous n'indiquez pas que si la réduction du capital est limitée à un certain pourcentage du capital de la société ? En vous remerciant. Bien cordialement. Pascal ROBERT 06 47 34 41 20

-

Hugo29 novembre 2016, 15:26Bonjour, La réduction du Capital ne doit pas amener la société a ne pas respecté la Loi concernant l'existence d'un capital minimum. Ainsi, dans les Société Anonymes, la loi impose un capital social minimum de 37 000 €. L'opération de réduction du capital ne doit pas pas faire baisser le montant du capital en dessous de cette limite. En espérant avoir répondu à votre question. Cordialement L'équipe création d'entreprise LBdD

-

ROBERT Pascal29 novembre 2016, 15:37Bonjour, Je vous remercie. J'avais lu sur La Revue Fiduciaire que pour les Plans de Rachat d'actions, il avait des limites (5 ou 10% suivant les cas). Par contre, il existe une limite pour la détention de ses propres titres ? Bien cordialement. Pascal ROBERT

-

Clément Baudry29 novembre 2016, 15:58Bonjour, En effet, les limites dont vous parlez existent mais concernent des situations particulières de rachats d'actions (sociétés cotées, plan de rachat dans le cadre d'une distribution aux dirigeants, via une épargne salariale,...). Les situations sont parfois complexes et la loi pas toujours très claire sur ces aspects, il semble difficile alors d'entrer dans tous les détails via un seul article. S'agissant de votre autre question, la détention par une société de ses propres titres obéit soit à un but d'annulation de ces titres soit d'une distribution. Tout dépend de votre but, et dans cette optique les seuils que vous évoquiez précédemment sont également applicables. Votre situation requiert donc une expertise professionnelle, nous ne pouvons que vous recommander de vous tourner vers un avocat en droit des affaires ou expert-comptable qui sera à même de vous aiguiller. Si vous n’en connaissez pas vous pouvez toujours nous contacter via notre page contact https://www.leblogdudirigeant.com/qui-sommes-nous/#contact . Nous pourrons ainsi discuter avec vous quelques minutes et, le cas échéant, vous orienter vers l’un de nos partenaires correspondant à vos critères. Cordialement L’équipe création d’entreprise LBdD

-

-

MarcV25 juillet 2016, 17:08Bonjour, Une réduction de capital avant la liquidation d'une EURL (ce qui doit permettre d'échapper au RSI, si c'est bien toujours le cas) est elle fiscalement envisageable ? Si la réduction est très supérieure (liquidité importante) au capital social cela pose t-il problème ? Merci

-

Louis Cocusse26 juillet 2016, 15:29Bonjour, Il est toujours possible de réduire votre capital avant la liquidation de votre EURL, néanmoins, ce n'est pas possible si la réduction est supérieure au montant même du capital social. Cordialement, L'équipe Création d'Entreprises, LBdD

-

MarcV26 juillet 2016, 18:46Merci beaucoup de cette réponse rapide, L'EURL (activité de conseil) étant "liquide" est il possible plutôt que de la liquider de modifier l'objet social afin de la transformer en structure patrimoniale ? Cela forcerait bien sûr à investir "patrimonialement" (scpi ou autre) en restant dans l'enveloppe mais cela devrait avoir un coup moindre que de sortir en dividendes ou de liquider la structure. Ainsi, vous parait il possible en fonction de l'activité patrimoniale désirée de transformer l'EURL actuelle en soit une EURL à activité patrimoniale (voire en une SARL IS ou une Société Civile IS) en évitant l'imposition soit des dividendes, soit de plus value (bien sûr si SARL ou SCI il faudra un autre associé et cela nécessiterait a minima des frais juridiques). Merci par avance de votre réponse Marc

-

MarcV26 juillet 2016, 21:24Merci beaucoup de cette réponse rapide qui me confirme la pertinence de ce site que je viens seulement de découvrir. Dans la mesure où l'EURL (activité de conseil) est quasiment "liquide", est-il envisageable de conserver la structure sociétaire mais de la transformer en structure patrimoniale en modifiant les statuts ? La modifier en EURL ou SARL"patrimoniale" ou Société Civile (toujours à l'IS et respectant bien sûr le nombre d'associés nécessaire) en fonction des investissements patrimoniaux envisagés (location meublée, SCPI,..) permet-il d'éviter l'imposition sur les dividendes ou sur la plus-value ? Merci d'avance de votre réponse et aide à la réflexion Marc

-

Clément Baudry27 juillet 2016, 10:55Bonjour monsieur, Vous avez, en effet, la possibilité de modifier l'objet social de votre société et son activité réelle par le même coup. Sachez toutefois que ce changement de l'objet et de l'activité réelle exercée par la société aura une conséquence fiscale importante : en effet, dans ce cas on parle de cessation d'entreprise. L'ensemble des bénéfices non encore imposés, des bénéfices en sursis ou report d'imposition et les plus-values latentes feront l'objet d'une imposition immédiate. Dans le cas où vous souhaiteriez tout de même exercer via votre société une activité "patrimoniale" : - la société va investir ses liquidités dans des biens qu'elle détiendra ensuite : elle sera toujours imposée, à l'IS dans les conditions de droit commun - vous ne serez imposés sur vos dividendes que si vous choisissez de vous en verser Toutefois, ce genre d'opérations complexes, et les conséquences importantes qu'elles engendrent, ne doivent pas être prises à la légère et nécessitent un conseil plus personnel et adapté qu'un simple échange de commentaire. Il serait bon de vous rapprocher d'un expert-comptable ou d'un avocat fiscaliste. Si vous n'en connaissez pas vous pouvez toujours nous contacter, nous pourrons vous mettre en relation avec l'un de nos partenaires. Espérant avoir répondu à vos interrogations, Cordialement, L’équipe Création d’Entreprises, LBdD

-

Simple

Simple Économique

Économique Rapide

Rapide