Qu’est ce qu’un prêt de trésorerie ? Le prêt de trésorerie est un prêt à court terme accordé aux entreprises par les établissements bancaires pour disposer provisoirement de la trésorerie nécessaire pour le fonctionnement de l’entreprise, sous réserve d’un remboursement à court terme. Il permet de financer à court terme les besoins du cycle d’exploitation de […]

Les indicateurs sont-ils importants dans un prévisionnel financier ?

Il ne suffit pas d’entrer des chiffres dans un tableur ou un logiciel pour obtenir un prévisionnel financier. Un prévisionnel n’est pas qu’une accumulation de chiffres, c’est un document synthétique permettant de mettre en évidence la pertinence financière et la rentabilité du projet de création.

S’il n’est pas nécessaire d’accompagner le prévisionnel d’une longue série d’indicateurs financiers plus techniques les uns que les autres, il reste néanmoins indispensable de proposer quelques indicateurs qui illustreront ses points forts s’il on veut séduire les investisseurs potentiels. Par ailleurs, les indicateurs financier permettent au créateur d’ajuster son prévisionnel.

Les principaux indicateurs financiers

Avant de voir quel indicateur financier associer à votre prévisionnel, nous vous proposons de revoir les indicateurs les plus couramment utilisés :

- le taux de marge,

- le coût de revient,

- le seuil de rentabilité,

- le besoin en fonds de roulement ou BFR,

- le plan de trésorerie prévisionnel.

La marge et le prévisionnel financier

La marge que réalise une entreprise correspond à la différence entre le produit des ventes réalisées et le coût d’achat des biens ou services vendus.Il existe différents types de marge, la marge brute, la marge nette ou la marge industrielle.

Pendant la réalisation de votre prévisionnel, il faudra sans doute ajuster plusieurs fois vos tarifs et suivre votre taux de marge afin d’assurer la rentabilité du projet. Le taux de marge est un indicateur financier qui doit être suivi pendant l’activité de l’entreprise, il peut être calculé à l’unité (par produit), groupé (par famille de produit, service ou unité de production) ou pour l’ensemble de l’entreprise. Il est présenté dans le compte de résultat de l’entreprise, et est essentiellement utilisé pour :

- Contribuer à fixer les prix de vente,

- Déterminer le montant de remise que l’on peut accorder sans perdre d’argent,

- Faire des comparaisons (par rapport au secteur d’activité, à la concurrence, …). Mais aussi entre les produits pour savoir lequel est le plus rémunérateur.

La marge peut s’étudier en termes de taux ou de valeur.

La marge peut s’étudier en termes de taux ou de valeur.Cet indicateur peut par exemple intervenir dans la stratégie commerciale de votre projet :

- préférez-vous privilégier le volume au détriment du taux de marge ?

- avez-vous des produits à forte valeur ajoutée et/ou forte différenciation qui justifient de faibles quantités et une marge en valeur élevée ?

Le coût de revient

Cet indicateur financier totalise l’ensemble des coûts qui ont servi pour produire, commercialiser et distribuer un bien ou d’un service. En d’autres mots le coût de revient répond à la question combien le produit ou le service que j’ai vendu m’a-t-il couté ? Pendant la réalisation du prévisionnel, il est utile de calculer le coût de revient afin de s’assurer de la cohérence entre les coûts de production et les prix de vente. Pendant l’exploitation de l’entreprise, l’intérêt de cet indicateur se trouve tant dans sa mesure globale qui contribue à déterminer le prix de vente que dans l’étude de sa composition qui permet d’éclairer le dirigeant sur les moyens de le réduire afin :

- D’augmenter la rentabilité escomptée,

- De réduire les prix de vente.

Le seuil de rentabilité

Le seuil de rentabilité est l’un des indicateurs financiers les plus utilisés.Il permet de connaître le montant du chiffre d’affaires qu’une entreprise doit réaliser pour parvenir à couvrir ses charges. Au-delà du seuil de rentabilité, l’entreprise commence à gagner de l’argent, ainsi l’entreprise est :

- bénéficiaire lorsque son chiffre d’affaires dépasse le seuil de rentabilité,

- en perte lorsque son chiffre d’affaires est en dessous du seuil de rentabilité.

La trésorerie prévisionnelle

Planifier sa trésorerie permet au dirigeant d’anticiper d’éventuel baisses de trésorerie en trouvant des solutions de financement adaptées avec un coût raisonnable.Certains dirigeants et créateurs qui ont mal anticipé un manque de trésorerie mettent parfois des années d’efforts conséquents pour retrouver une trésorerie saine. Prévoir l’évolution de sa trésorerie est un aspect indispensable de votre prévisionnel financier. Le coût d’une défaillance de trésorerie peut être très coûteux en termes de temps, d’énergie et de coût financier. Le manque de trésorerie est la principale cause d’échec des créations d’entreprise. C’est pourquoi il est fortement recommandé d’accompagner tout prévisionnel financier d’un plan de trésorerie.

Le besoin en fonds de roulement (BFR)

Le besoin en fonds de roulement est un indicateur financier capital lors d’une création d’entreprise, il est pourtant trop peu suivi. Cet indicateur permet de calculer le montant financier qui sera immobilisé pour le fonctionnement courant de l’entreprise. En d’autres mots, cet indicateur mesure la trésorerie qui sera indisponible car elle servira à faire fonctionner l’entreprise. Pendant la rédaction de votre prévisionnel financier, il permet notamment d’estimer le montant du capital minimum nécessaire au projet.

Pendant l’activité de l’entreprise, le rôle de cet indicateur est important, notamment parce que le développement d’une entreprise génère souvent un accroissement du BFR. En effet, bien souvent l’accroissement d’activité nécessite une augmentation des

dépenses courantes qui pénalise la trésorerie. Certaines entreprises, pourtant rentables, se sont mises en péril pour n’avoir pas suivi cet indicateur.

Pendant l’activité de l’entreprise, le rôle de cet indicateur est important, notamment parce que le développement d’une entreprise génère souvent un accroissement du BFR. En effet, bien souvent l’accroissement d’activité nécessite une augmentation des

dépenses courantes qui pénalise la trésorerie. Certaines entreprises, pourtant rentables, se sont mises en péril pour n’avoir pas suivi cet indicateur.

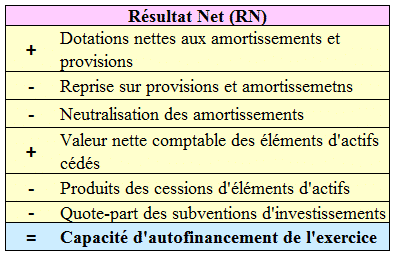

La capacité d’autofinancement

La capacité d’autofinancement (ou CAF) est un indicateur financier qui mesure le montant des ressources brutes disponibles en fin d’exercice.

La capacité d’autofinancement (ou CAF) est un indicateur financier qui mesure le montant des ressources brutes disponibles en fin d’exercice.La CAF permet à l’entreprise de se développer en finançant par elle-même ses besoins d’investissement. Elle peut aussi être utilisée en épargne, en remboursement d’emprunt ou en dividende pour rémunérer les actionnaires. La CAF est l’un des indicateurs financiers qui permet aux investisseurs potentiels de juger de la capacité de l’entreprise à générer suffisamment de résultat pour être financièrement autonome et être capable de se développer sans aide extérieure. Présenter un prévisionnel financier avec une bonne CAF peut rassurer les investisseurs qui souhaitent éviter de devoir faire rentrer de nouveaux investisseurs pour soutenir le développement de l’entreprise.

Les soldes intermédiaires de gestion

Les Soldes Intermédiaires de Gestion (SIG) complètent le compte de résultat.Ils se présentent souvent sous la forme d’un tableau qui reprend les indicateurs principaux afin de faciliter l’évaluation des performances des entreprises. Ils peuvent être très utiles aux créateurs d’entreprise qui n’ont pas de compétence poussée en gestion mais souhaitent montrer que le business model de leur projet est solide. En effet, l’étude des SIG permet de comprendre comment se construit le résultat de l’entreprise.

Quels indicateurs financiers associer au prévisionnel financier ?

Présenter trop d’indicateurs leur fait perdre de leur pertinence, il faut donc en sélectionner quelques-uns qui mettront en évidence la solidité du projet. Leur sélection devra tenir compte d’éléments comme : La nature économique du projet.

- Un projet d’entreprise avec un outil de production ou de transformation présentera :

- le coût de revient des produits,

- le BFR qui peut évoluer fortement en fonction de la valeur de ses stocks,

- la CAF qu’il génère afin de préparer d’éventuels investissements futurs.

- Une entreprise d’import-export suivra de près :

- le taux de marge,

- le plan de trésorerie qui fluctue en fonction de délais de paiement clients et fournisseurs.

- Investir dans une start-up ou une JEI est souvent un pari. Le créateur présentera des indicateurs de rendements financiers qui permettront à l’investisseur de se faire une idée de la rémunération qu’il peut espérer en contrepartie du risque pris,

- Taux de croissance du CA ,

- Frais de R&D,

- Indicateurs particuliers en rapport avec leur métier (par exemple acquisition de nouveaux clients, …),

- …

L’environnement de l’entreprise peut elle aussi influencer la pertinence d’un indicateur.

- La saisonnalité influence le plan de trésorerie,

- L’existence de concurrents peut nécessiter un suivi particulier du taux de marge,

- L’importance des matières premières peut nécessiter une attention particulière sur le cout de revient,

- …

Sur quoi se baser pour effectuer le choix des indicateurs financiers à présenter ?

Pour être pertinent lors de la lecture du prévisionnel financier, un indicateur doit être utile à la réflexion du lecteur. Ainsi, il pourra :

- Etayer les tendances ou les conclusions du prévisionnel,

- Mettre en évidence un point qui parait essentiel,

- Compléter le prévisionnel en mettant l’accent sur un élément qui n’apparaît pas lors de sa lecture (on pourra faire appel à quelques indicateurs plus techniques comme la rentabilité des capitaux investis, …),

- Éclairer la réflexion en mettant l’accent sur certains points précis (le taux de marge dégager par un produit, la faiblesse du BFR, ….)

Ainsi, les indicateurs financiers qui seront pertinents lors de la lecture du prévisionnel financier peuvent être :

- Les éléments liés au modèle économique qui représente une opportunité, un coût et/ou un risque pour l’entreprise,

- Des éléments comparatifs (chiffres de l’entreprise / secteur d’activité ou à la concurrence, …)

- Les informations financières nécessaires pour faire fonctionner l’entreprise,

- Les indicateurs que suivent les intervenants du secteur (fournisseurs, concurrents, …),

- …

Conclusion

En mettant l’accent sur une ou plusieurs données, les indicateurs financiers peuvent jouer un rôle important dans l’image que se fera le lecteur du prévisionnel financier. Encore faut-il savoir les utiliser avec parcimonie, les choisir avec pertinence les commenter avec soin. Si derrière votre projet, quelle que soit sa taille et sa nature, il y a un enjeu important. N’hésitez pas à vous faire conseiller, pour intégrer quelques indicateurs financiers qui viendront renforcer la pertinence de votre prévisionnel.